2020年以来,“提质增效重回报”成为我国资本市场的重要主题,上市公司通过深耕主业、出海谋发展、加速数字化转型、推进产业并购、夯实治理根基、提升投资回报等举措多管齐下,以实绩为资本市场注入了活力与信心,展现出高质量发展态势。

深耕主业,业绩逐季向好

半年报数据显示,A股公司主营业务收入占总收入比重稳步攀升,2024年上半年跃升至89.76%,较2020年同期增加6.54个百分点。

同时,上半年股东权益同比增长率超过2%,资本实力持续增强。

尽管上半年合计实现归母净利润2.9万亿元,同比下降2.4%,但较一季度4.32%的降幅已明显收窄,且二季度环比增长2.08%,业绩逐季向好。

出海谋发展,境外业务量增质升

2024年上半年,涉足境外市场的A股上市公司数量高达2780家,占全体A股公司的52%,同比跃升4.71个百分点,创历史新高。

这些公司上半年境外收入总额一举突破3.8万亿元,较5年前激增1.21倍。境外收入贡献度亦稳步攀升至19.11%,较5年前提升4.17个百分点。

与此同时,A股公司的国际影响力亦显著增强。以备受国际投资者关注的环境、社会和公司治理(ESG)评级为例,2024年境外收入占比过半的A股公司中,获万得ESG评级A级及以上的公司数量达36家,较2020年增长80%。

可以看出,A股公司通过深化国际化战略,不仅实现了境外收入大幅增长,更在国际舞台上树立了良好的品牌形象,实现了境外业务的量质双升。

加速数字化转型,有效降低成本

数字化转型已成为上市公司优化运营、降低成本的关键策略。据证券时报・数据宝统计,在半年报中提及“数字化转型”这一关键词的上市公司数量呈逐年上升趋势,2024年半年报提及的公司为1490家,较2023年同期增长18.54%,数量创下历史同期最高。

以2023年半年报中提及“数字化转型”的1257家公司为例,这些公司2024年上半年涉及的三费合计为1.84万亿元,同比下降0.38%;而同期全部A股公司三费合计上涨2.03%,展现出数字化在成本控制上的显著成效。

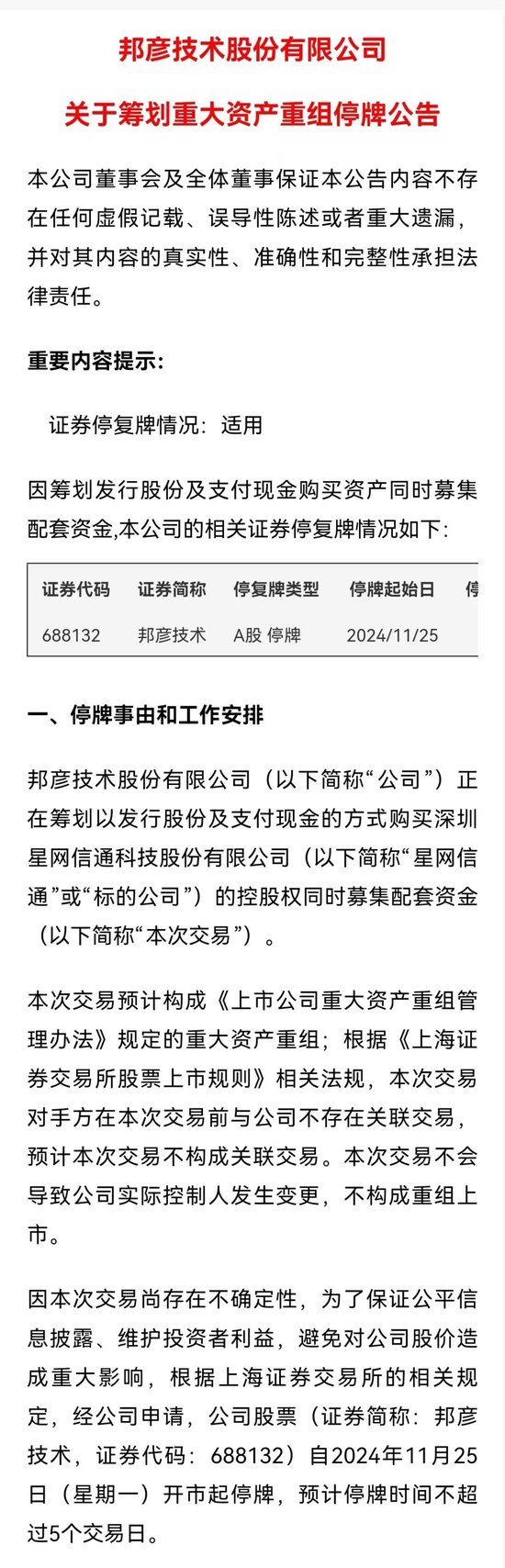

推进产业并购,实现1+1>2

据证券时报・数据宝统计,截至2024年10月中旬,今年披露重大重组进展的公司数量达174家,超过过往4年每一年。其中,以横向整合为目的的并购案例数量占比达37.95%,远超其他类型并购,较2020年提高14.93个百分点,反映出越来越多的A股公司通过筹划高质量产业并购,优化资产结构和业务布局,提升核心竞争力。

以2020年完成重大重组的并购事件为例,22家采取横向并购的公司在重组次年实现了10.17%的净资产收益率,较重组当年提升3.54个百分点。

强化公司治理,提升透明度与公平性

数据显示,2023年董监高人均薪酬与员工人均薪酬之比降至3.97倍,较2020年下降14.12%,高管与普通员工薪酬差距逐渐缩小;职工监事占监事会人数比例超三分之一的公司数量占比均维持在99%左右,确保了基层员工在公司决策中的参与度与话语权;独立董事占比超三分之一的公司数量稳步增长,增强了董事会的独立性和决策的公正性。

同时,A股公司信披质量和内控有效性显著增强。2023年年报获“标准无保留意见”的公司比例为96.1%,处于历史高位。内控审查中,2023年97.13%的公司获得“标准无保留意见”,创历史新高;而“无法表示意见”或“否定意见”的公司仅占1.31%,创历史新低。

总的来说,上述数据反映出上市公司在治理结构、财务透明度和内控方面的显著进步,是提质增效的有力证据。

加大分红回报,提升投资者获得感

坚持以投资者为本,增加对股东真金白银的回报,是上市公司“提质增效重回报”行动的核心。

据证券时报・数据宝统计,2023年A股现金分红总额近2.2万亿元,再创历史新高,相比2020年分红总额增长超三成;参与分红的公司数量占全部上市公司数量的73%,处于历史高位。2024年进行中期分红的A股上市公司超670家,分红总额达0.56万亿元,分红企业数量和金额均创历史同期新高。

近期,尽管市场自9月18日以来明显反弹,但上证指数、沪深300指数、中证全指股息率依然达到2.69%、2.93%和2.31%,分别处于近十年历史分位数的86.18%、87.17%和94.67%,仍高于以往多个重要历史底部的股息率水平。

从估值角度来看,主要宽基指数中,上证指数估值水平(以最新市净率来衡量)仅位于近十年历史22.99%分位数,而深证成指、中证全指等指数更是低于20%分位数。按申万一级行业来看,A股市场96.77%的行业估值水平仍在近十年历史中位数之下,80.65%的行业估值甚至低于近十年历史30%分位数。

可见,当前市场不仅股息率高企,展现出良好的现金分红回报前景,而且整体估值偏低,为投资者提供了较好的价值投资机遇。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]

发表评论