在股票投资领域,准确把握买卖时机至关重要,而技术指标中的 KDJ 常被投资者用于辅助决策。然而,确定 KDJ 超买超卖标准的适用性对于买卖时机的把握具有复杂而关键的实际价值。

KDJ 指标由三条曲线组成,分别是 K 线、D 线和 J 线。一般而言,当 KDJ 指标的值超过 80 时,被认为处于超买区域;当指标值低于 20 时,则处于超卖区域。但这一标准并非绝对,其适用性受到多种因素的影响。

首先,不同的股票具有不同的特性。例如,大盘蓝筹股的波动相对较小,其 KDJ 指标的超买超卖信号可能不如小盘成长股明显。对于一些业绩稳定、行业成熟的股票,KDJ 超买超卖标准的有效性可能会降低;而对于那些处于新兴行业、业绩波动较大的股票,KDJ 指标的变化可能更为敏感。

其次,市场整体环境也会影响 KDJ 超买超卖标准的适用性。在牛市中,股票普遍上涨,KDJ 指标可能会长时间处于超买区域而不回调;相反,在熊市中,股票下跌趋势明显,KDJ 指标可能会频繁处于超卖区域却难以上涨。

再者,股票的成交量也是一个重要的考量因素。如果股票在 KDJ 超买区域出现放量上涨,可能意味着上涨趋势的延续;而在超卖区域出现放量下跌,则可能预示着下跌趋势尚未结束。

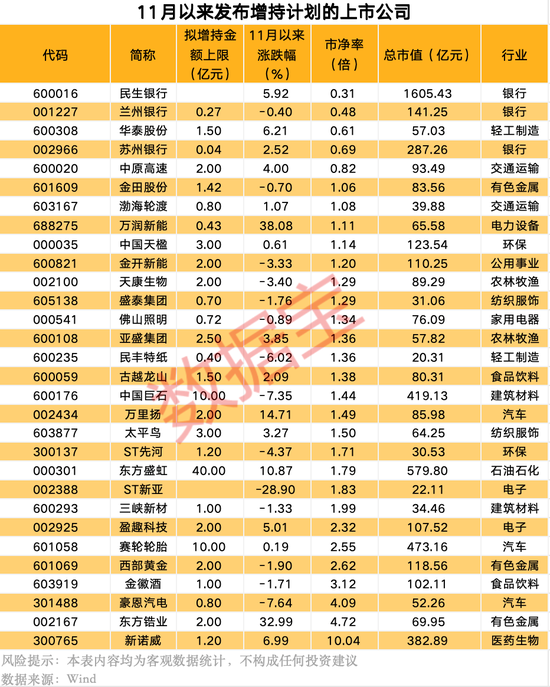

为了更清晰地展示不同情况下 KDJ 超买超卖标准的适用性,以下是一个简单的表格对比:

股票类型 KDJ 超买超卖标准适用性 大盘蓝筹股 相对较弱,需结合其他指标综合判断 小盘成长股 较为敏感,可作为重要参考 牛市环境 超买信号有效性降低,需谨慎判断 熊市环境 超卖信号不一定意味着反转,需结合趋势 放量上涨股票 超买区域可能继续上涨 放量下跌股票 超卖区域可能继续下跌总之,投资者在运用 KDJ 指标确定买卖时机时,不能单纯依赖超买超卖标准,而应综合考虑股票的特性、市场环境、成交量等多种因素。只有这样,才能更准确地把握买卖时机,提高投资的成功率。

此外,还需要注意的是,技术指标只是投资决策的辅助工具之一,公司的基本面分析、宏观经济环境等同样不可忽视。投资者应不断学习和积累经验,形成自己的投资策略和体系,以应对复杂多变的股票市场。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]

发表评论