在市场波动频繁的环境下,投资者能否迅速且有效地调整投资策略至关重要。

首先,投资者需要密切关注市场动态和宏观经济数据。经济增长、通货膨胀率、利率变化等宏观因素都会对市场产生深远影响。例如,当经济增长放缓且通货膨胀预期上升时,债券可能不再是理想的投资选择,而一些抗通胀的资产如黄金或特定的大宗商品可能更具吸引力。

其次,分散投资是应对市场波动的重要策略之一。通过将资金分配到不同的资产类别,如股票、债券、房地产、基金等,可以降低单一资产波动对整体投资组合的冲击。但分散投资并非简单地平均分配资金,而是需要根据市场情况和个人风险承受能力进行动态调整。

再者,定期评估投资组合的表现也是必不可少的。这包括分析各个资产的收益情况、风险水平以及它们之间的相关性。如果某些资产的表现持续不佳或者与其他资产的相关性发生了变化,就需要考虑调整其权重或替换。

然而,这些策略也存在潜在风险。

快速调整投资策略可能导致交易成本增加。频繁买卖资产会产生手续费、印花税等费用,长期积累下来可能会对投资回报产生显著的侵蚀。

市场预测的不确定性也是一个风险因素。尽管投资者可以依据各种信息和分析来调整策略,但市场的走势往往难以准确预测。错误的判断可能导致投资损失。

另外,心理因素也可能影响投资决策。在市场波动中,投资者可能会受到恐慌或贪婪情绪的驱使,做出不理性的调整,从而偏离原本的投资计划。

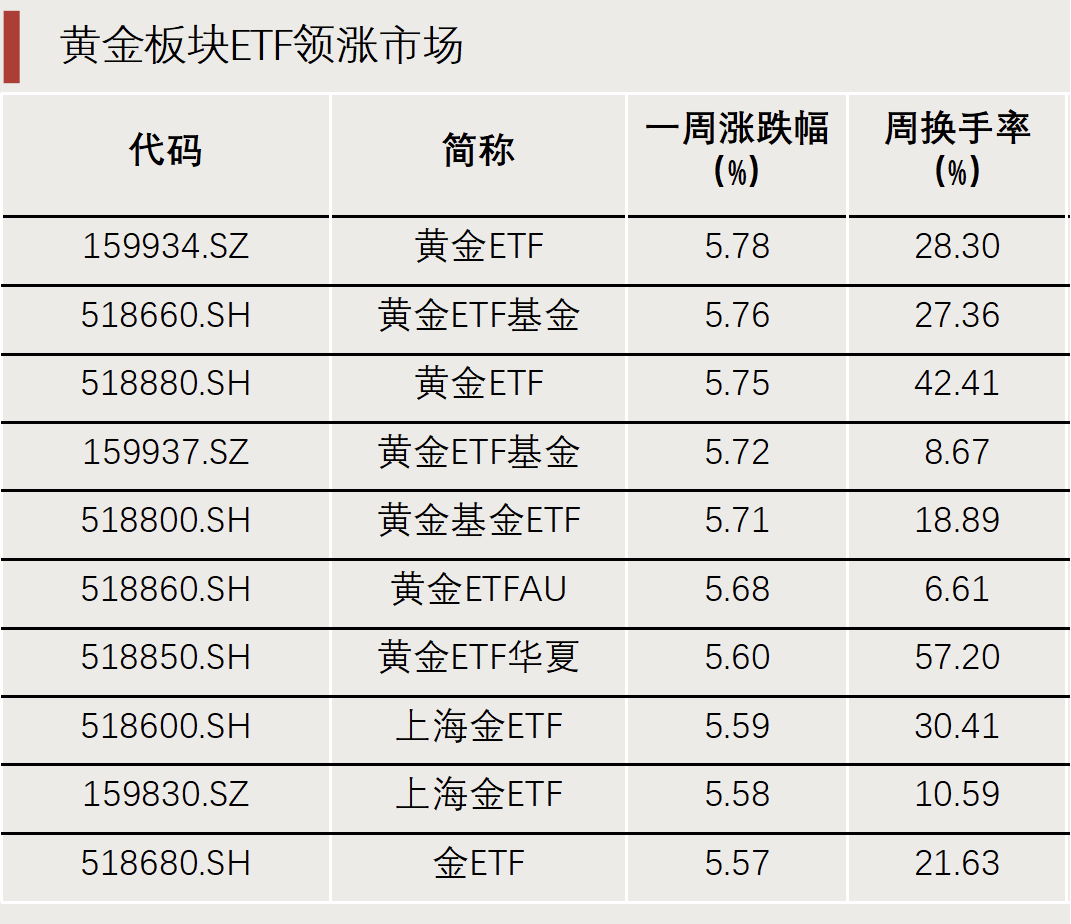

下面用一个表格来对比不同调整策略的特点和潜在风险:

调整策略 特点 潜在风险 关注宏观经济动态 能提前把握市场大方向,做出前瞻性决策 宏观数据解读错误,导致投资方向偏差 分散投资 降低单一资产风险,平衡收益 资产配置不合理,分散效果不佳 定期评估投资组合 及时发现问题,优化组合 过度调整,错失潜在机会总之,在市场波动中调整投资策略需要投资者具备敏锐的市场洞察力、理性的判断能力和坚定的执行纪律,同时要充分认识到各种策略可能带来的潜在风险,谨慎决策。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]

发表评论