专题:924政治局会议将如何影响资本市场?多家机构最新解读

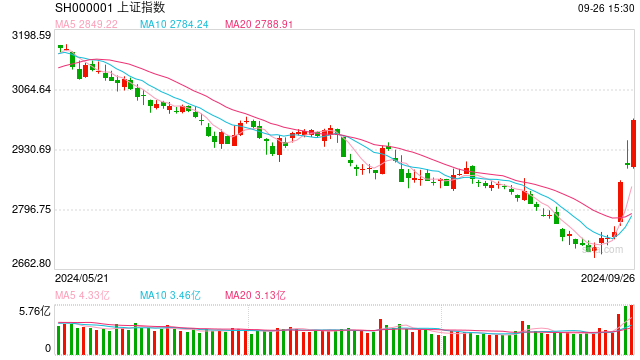

9月26日,市场显著走强,三大指数午后持续拉升。其中,上证指数上涨3.61%,收复3000点大关;创业板指今日弹性更强,大涨4.42%;港股恒生指数今日延续涨势,截至A股收盘涨超3.7%;中央政治局会议释放强烈政策转向信号,A股风险偏好与基本面预期继续回暖,日成交额1.17万亿,连续第二个交易日成交额破万亿。

WIND数据显示,申万31个一级行业集体收红,个股普涨。其中,顺周期风格的食品饮料、房地产、美容护理等板块涨幅靠前,均涨超7%,而偏红利风格的公用事业、石油石化板块涨幅相对靠后。全市场5300多只股票中有5140只上涨,赚钱效应较显著。

中共中央政治局会议罕见9月讨论经济问题,且特别提及资本市场,释放强烈的政策转向信号。会议强调:1)要加大财政货币政策逆周期调节力度,保证必要的财政支出,切实做好基层“三保”工作;2)要发行使用好超长期特别国债和地方政府专项债,更好发挥政府投资带动作用;3)要降低存款准备金率,实施有力度的降息。要促进房地产市场止跌回稳,对商品房建设要严控增量、优化存量、提高质量,加大“白名单”项目贷款投放力度,支持盘活存量闲置土地;4)要回应群众关切,调整住房限购政策,降低存量房贷利率,抓紧完善土地、财税、金融等政策,推动构建房地产发展新模式;5)要努力提振资本市场,大力引导中长期资金入市,打通社保、保险、理财等资金入市堵点。要支持上市公司并购重组,稳步推进公募基金改革,研究出台保护中小投资者的政策措施。本次政治局会议不仅讨论经济的时间前置,提法上也回应了市场最为关切的财政问题,也特别提及要“努力提振资本市场”,继续释放政策转向信号,对市场信心产生较强的提振,A股市场在重要会议释放出重磅政策讯息后后再度放量大涨。

今日盘前有关就业政策、一次性生活补助、上海发放消费券等一系列信号,已经表明国家对于私人部门消费、居民获得感的重视。1)就业政策:中共中央、国务院发布关于实施就业优先战略促进高质量充分就业的意见。意见强调,把高质量充分就业作为经济社会发展优先目标,纳入国民经济和社会发展规划,促进财政、货币、产业、价格、就业等政策协同发力,提高发展的就业带动力;2)一次性生活补助:近日,经国务院同意,民政部、财政部联合部署在新中国成立75周年之际,向特困人员、孤儿等困难群众发放一次性生活补助;3)上海发放消费券:上海市近期审议通过《我市服务消费券发放方案》,决定面向餐饮、住宿、电影、体育等四个领域发放“乐·上海”服务消费券,投入市级财政资金5亿元。盘前的几个重磅政策信号,已经表明当前国家对于私人部门消费、居民获得感的重视,此前市场关于消费缺乏刺激、居民部门受益不充分的担忧也得到缓解。

回到A股市场的投资策略层面,指数回踩年内低点后放量企稳,政策持续加码凸显当下仍然处在风偏回暖的黄金窗口。1)无论是股价位置还是下行风险,A股此前都已定价较为充分:此前受制于中报业绩冲击、基本面加速下行的压力、稳增长政策的持续缺位,指数自8月以来加速下行,9月回踩至年内低位附近,对于利空的反映基本已经充分,且距离下一轮潜在利淡还相隔较远(三季报、美国大选等),结构上,逻辑较强的出口链、银行、电力、公路铁路都已明显调整,风险释放较为彻底;2)政策持续加码下,指数仍处在回暖的黄金窗口:9月中旬以来,指数回踩年内低点后已有企稳迹象,催化包括海外软着陆预期升温、美联储超预期降息打开国内政策空间、国内稳增长政策预期升温,而近期从金融部门到中央层面的政策催化不断,在货币、财政、资本市场层面持续释放转向信号,指数放量大涨后已经突破此前的下降通道,A股迎来投资者风险偏好持续回暖的较佳黄金期。

A股行业配置上,短期可关注超跌反弹板块,核心红利、出海&全球资源品,中央加杠杆依然是中期的指引方向。1)A股超跌反弹之际,反转效应短期会比较明显——此前跌得多的板块或有望涨得多(食饮、地产、商贸、农业、社服等偏内需方向品种),逻辑上是风险偏好的修复和流动性的回补;2)核心红利、出海&全球资源品、中央加杠杆依然是中期方向。关于核心红利,在基本面依然面临下行压力之际,核心红利仍然具有较好的业绩韧性,且在前期充分调整后配置价值提升,后续也有望受益于本轮资本市场政策下的增量资金涌入;关于出海&全球资源品,同样已经调整出性价比,且海外软着陆预期升温、国内出口持续韧性之际,有望迎来股价的修复;关于中央加杠杆方向(军工、家电、汽车等),内需端私人部门、地方政府债务问题仍存,中央加杠杆方向依然是政策加码的重要抓手,关注政府直接下订单(军工等)、政府补贴刺激(以旧换新政策支持的家电、汽车等)的方向。

风险提示:

本资料所引用的观点、分析及预测仅为个人观点,是其在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,相关指数、行业等的过往表现不代表未来表现,也不代表本公司旗下基金的业绩表现,不构成对阅读者的投资建议。基金过往业绩不代表未来表现,基金管理人管理的其他基金的过往投资业绩不预示基金的未来表现。投资有风险,投资需谨慎。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。本资料不构成本公司任何业务的投资建议或保证,不作为任何法律文件。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。

发表评论