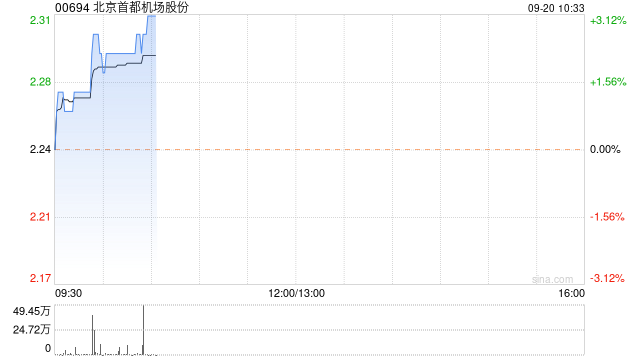

中金发布研究报告称,维持北京首都机场股份(00694)“跑赢行业”评级,2024/2025年盈利预测-4.78亿元/1.82亿元不变,目标价2.9港元。北京首都机场股份近日发布关于广告业务及国际零售业务委托管理协议的补充协议(以下简称“补充协议”)。

根据补充协议,商贸公司(首都机场母公司的全资子公司)对于国际零售业务的委托管理费率由20%下降至10%,传媒公司(首都机场母公司的全资子公司)对于广告业务的委托管理费率由22%下降至16%;生效时间均为2024年9月19日至2026年末;同时,2024-2026年国际零售委托管理的关联交易上限额度由原先的2.4、3.7、5.1亿元下调至0.9、1.1、1.4亿元,广告业务委托管理的关联交易上限额度则由原先的2.0、2.5、2.7亿元下调至1.51、1.70、1.92亿元。

该行认为,公司关联交易情况正持续改善。2018至2020年,公司国际零售业务及广告业务委托管理协议的基础分成比例分别为22%、25%,且均含增量分成机制;2021至2023年,基础分成比例不变但增量分成机制取消;2024至2026年,原协议下基础分成比例分别下调至20%、22%,此次补充协议则进一步下调为10%、16%,该行预期委托管理费率的持续改善将助力公司成本压降。

报告中称,首都机场商业业务收入尚待改善。2024年上半年公司国际零售特许经营收入及广告收入分别为2.59亿元、3.56亿元,分别为2019年同期的15%、61%,而旅客量为2019年同期的66%。该行认为相较于航空性业务,非航业务的修复或存在更多压力,尤其是免税业务。

发表评论