炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

今年8月26日,上海小方制药股份有限公司(简称“小方制药”)在上交所主板上市。10月末,公司交出上市以来的首份成绩单,从财务数据看公司业绩表现不尽如人意,营收增速逐年放缓趋于停滞,利润表现一改往年强势增长的趋势,已出现同比下降。

具体而言,2024年前三季度,小方制药实现营收3.67亿元,同比微增0.05%,营收增速创历史新低;实现归母净利润1.62亿元,同比下降4.07%,与2022年、2023年同比增长38.74%、16.24%形成鲜明对比;实现扣非净利润1.62亿元,同比下降1.49%,历史首次出现同比下滑。

核心产品缺乏壁垒 市场份额逐年下降

结合产品来看,小方制药核心产品主要包括开塞露、炉甘石洗剂等。其中,开塞露为公司提供了主要的营收、利润来源,2021年度-2023年度产品营收分别约为2.22亿元、2.5亿元、2.53亿元,分别占总收入的55.30%、54.80%、53.58%;毛利分别为1.35亿元、1.34亿元、1.66亿元,分别占毛利总额的48.78%、45.37%、49.75%。

回顾过去数年的经营情况,公司业绩变动与开塞露主要原材料——甘油的价格变动息息相关。根据海关总署披露的进口甘油均价显示,2021年起,甘油价格持续飙升,由2021年初的677.17美元/吨一路涨至2022年6月的1787.6美元/吨,涨幅超160%。随后甘油价格迅速回落,2023年初已回归至约590美元/吨。

由于开塞露生产门槛较低,市场竞争竞争度高,因此在原材料价格上涨时小方制药很难通过涨价的方式对冲成本上升对盈利能力造成的扰动。2022年,公司毛利率骤降至59.04%,而后伴随着甘油价格的下跌,2023年回升至65.46%,2024年前三季度继续稳定于65%左右。

由此可见,尽管公司开塞露市场占有率排名第一,但产品本身不具备独特性,公司在产业链中的话语权较弱。这也可以从公司的专利情况,研发费用率中得以体现。自成立至今,小方制药并无发明专利,研发费用率长期保持在3%左右,不足销售费用率的三分之一。

产品缺乏竞争壁垒,必然要面临来自竞品的激烈竞争。在国内开塞露的市场份额中,福元医药仅次于小方制药排名第二位。为了获取市场份额,福元医药开塞露产品已采取了相对低价的销售策略。2020年和2021年,福元医药开塞露的毛利率分别为29.46%、25.67%,远低于小方制药50%以上的产品毛利率。

根据福元医药2022年年度报告披露,其2022年开塞露出厂销售数量为5.41亿支,已超过小方制药开塞露出厂销售数量3.04亿支。此外,广东恒健、一康制药、遂昌惠康等公司也在争夺开塞露市场,上述公司市场占有率在2020年至2022年期间均有所提升,而小方制药市场占有率则逐步降低,2019年-2022年开塞露市场份额分别为19.93%、17.57%、16.06%和16.42%。

募投项目“一毛不拔” 上市谋发展还是图圈钱?

需要指出的是,小方制药市场占有率的下滑或与其产能受限有关。根据招股书披露,2021年-2023年,公司开塞露系列产品的产能利用率长期保持在100%以上,产销率也均大于95%。因此,公司募资扩产存在其合理性及必要性。

但是,大幅扩产之后,市场能否承接新增产能,产品能否维持高毛利率是值得思考的问题。而结合多种迹象来看,小方制药实控人对于未来的发展并不持乐观态度。

首先,公司在IPO期间存在大额分红现象。2019年-2022年,公司累计盈利6.03亿元,同期累计现金分红5.6亿,占盈利总额的比例为92.87%。从股权结构来看,小方制药实际控制人家族持股比例高,方之光、鲁爱萍夫妻通过运佳远东有限公司持有公司78.40%股份,加上控制两家股权激励平台,合计控制公司88%的股份,这也意味着上述大额分红主要流入了实控人家族的腰包。

而据中介机构核查,这些分红款被实控人主要用于金融投资。公司产能已达瓶颈,实控人获得分红款后却不投资公司,转而投向不确定性更高的股票市场,这或已反应出了其对于公司未来发展的态度。

此外,当公司IPO募集资金不足时,公司随即缩减了募投项目投入。据小方制药2023年2月招股书及签署日为2023年7月5日招股书显示,其募投项目发生了变动,拟使用募集资金从13.43亿元骤减至8.32亿元,减少38.05%。

其中,“外用药生产基地新建项目”拟使用的募集资金金额不变,依然为65,964万元。公司在招股书中也表示,本次发行募集资金到位后,若实际募集资金净额少于上述募投项目所需资金金额,不足部分将由公司自筹解决。

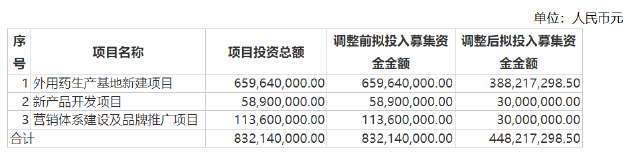

最终,小方制药募集资金总额为4.99亿元,扣除各项发行费用后募集资金净额为4.48亿元,远低于计划募资额。但公司并未自筹解决不足资金,而是在上市后不久便变更了募投项目投资金额。其中,外用药生产基地新建项目拟投入募集资金金额锐减至3.88亿元,降幅超40%。

募投项目变更之后,拟投资总金额与实际募资净额一致,公司似乎不愿为未来发展额外多投入一分钱。由此可见,公司实控人对于募资扩产的未来收益底气不足。那么,首次递交招股书时计划募资13.43亿元,以及缩减之后的8.32亿元,究竟是发展确有所需,还是为了上市圈钱?

发表评论