炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:梧桐树下V

淮南万泰电子股份有限公司(873444)申报北交所IPO于2023年12月29日获得受理,现已完成两轮问询。公司本次IPO拟募资2.54亿余元。

公司注册地安徽省淮南市,成立于2009年8月12日,于2022年8月30日在全国股份转让系统挂牌,于2023年6月14日调至创新层。公司证券简称为“万泰股份”,证券代码为“873444”,公司目前注册资本9828.9311万元。公司控股股东、实际控制人为余子先、余子勇,系兄弟关系,两人合计持有公司55.35%股份。

此外,截至2024年9月30日,实际控制人的哥哥余子军、实际控制人的妹妹余淇分别持有公司2.0419%、2.0419%的股份;余淇的配偶关友兵直接持有公司3.8846%的股份;实际控制人之一余子勇配偶的妹妹的配偶段俊飞直接持有公司3.4032%的股份;实际控制人姐姐的儿媳张玲直接持有公司2.0419%的股份。余子军、余淇、关友兵、段俊飞、张玲系实际控制人的一致行动人。

一、扣非净利润刚过5000万,四季度营收占比较高

公司主要聚焦煤矿领域,专业从事智能防爆设备和智能矿山信息系统的开发、生产和销售,下游客户主要为煤炭生产企业,上述产品收入合计占主营业务收入的比例分别为84.45%、83.03%、87.13%和87.60%。

公司主营业务收入在各季度具有不均衡的特点,2023年一至四季度主营业务收入所占比例分别为13.37%、28.45%、16.07%和42.11%,一季度相对较低,四季度则占比最高。

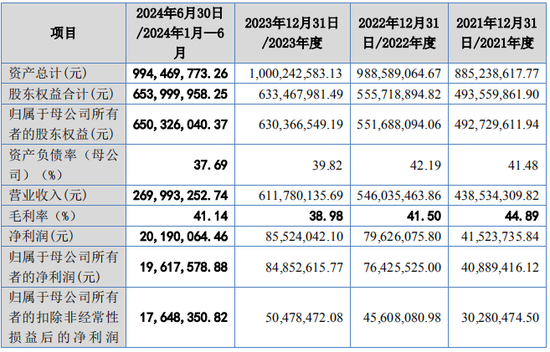

报告期内,公司的主要财务数据如下:

报告期内,公司归属于母公司股东的非经常性损益净额分别为1,060.89万元、3,081.74万元、3,437.41万元和 196.92 万元,主要为政府补助和非流动性资产处置损益。公司归属于母公司股东的非经常性损益净额占当期归属于母公司股东净利润的比例分别为25.95%、40.32%、40.51%和10.04%,扣除非经常性损益后归属于母公司股东的净利润分别为3,028.05万元、4,560.81万元、5,047.85万元和1,764.84万元。

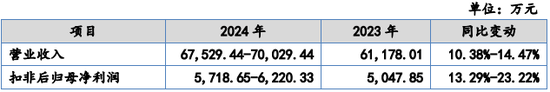

据披露,经初步测算,公司 2024 年业绩预测情况如下:

上述 2024 年财务数据为公司初步预计情况,未经审计,不代表公司所做的盈利预测。

二、应收账款余额较大,计提坏账比例略低于可比公司

报告期各期末,公司应收账款账面价值分别为 36,855.37 万元、46,775.80 万元、47,482.08万元和48,228.14万元,占同期营业收入的比例分别为 84.04%、85.66%、77.61%和 178.63%,占比较高。公司主要客户为大中型国有煤炭企业,受其采购预算及拨付流程、内部付款审批程序等影响,付款周期较长。

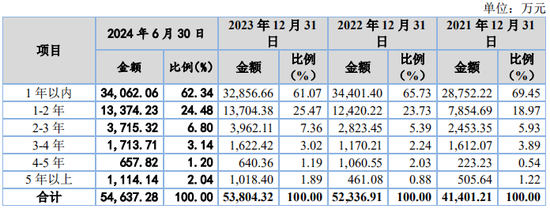

报告期各期末,公司应收账款余额账龄情况分析如下:

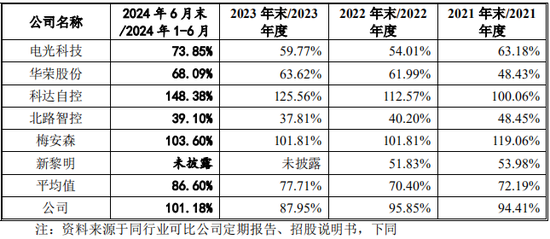

报告期各期末,公司与同行业可比公司应收账款按照信用风险特征组合计提坏账比例情况如下:

由上可知,公司账龄2-3年应收账款计提坏账比例低于平均值,3-4年也属于较低水平。

报告期各期末,公司应收账款占营业收入的比例与同行业可比公司比较情况如下所示:

报告期各期末,公司应收账款余额占营业收入的比例高于电光科技、华荣股份、北路智控和新黎明,但低于科达自控和梅安森。

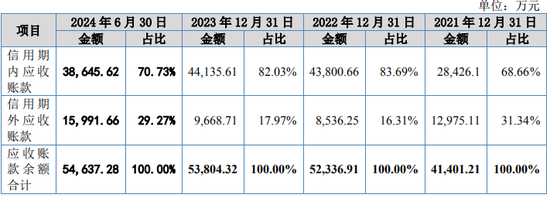

报告期各期末信用期内外的应收账款如下:

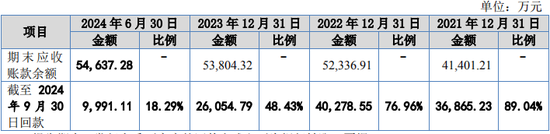

应收账款期后回款情况如下:

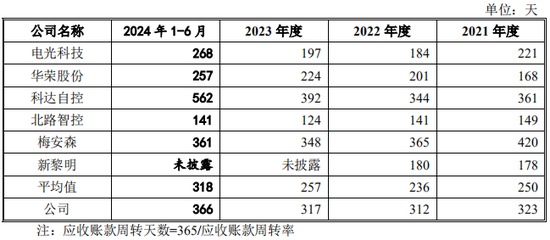

报告期内,同行业可比公司和公司的回款周期比较情况如下:

此外,报告期各期末,公司存货账面余额分别为13,060.59万元、15,596.76万元、11,974.73万元和11,909.70万元,存货跌价准备余额分别为1,165.03万元、1,140.47万元、976.88万元和1,442.23万元。

三、部分销售服务商系公司前员工,且服务商模式与直销模式下毛利率的差异较大

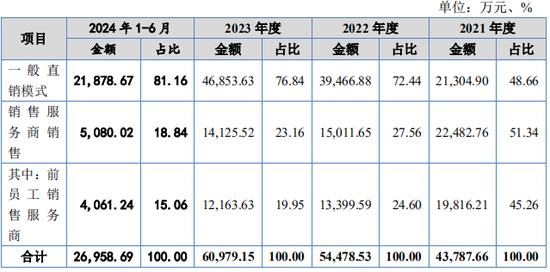

报告期内,公司销售服务商模式收入占同期主营业务收入的比例分别为51.34%、27.56%、23.16%和18.84%,其中部分销售服务商系公司前员工,公司向其控制的企业支付销售服务费,该类销售服务商模式收入占同期主营业务收入的比例分别为45.26%、24.60%、19.95%和 15.06%。

报告期内,公司销售服务商数量情况如下:

此外,报告期内,存在7名原销售服务商入职公司成为公司员工。

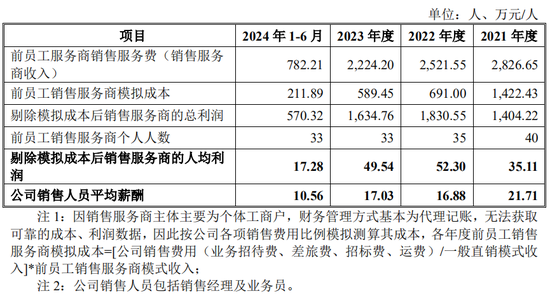

报告期内,考虑业务招待费、差旅费、招标费、运费成本后,公司前员工服务商的利润与销售人员薪酬差异对比情况如下:

由上表可知,报告期内,剔除模拟成本后,前员工销售服务商的人均利润分别为35.11万元、52.30万元、49.54万元和17.28万元,公司销售人员平均薪酬为21.71万元、16.88万元、17.03万元和 10.56万元,前员工销售服务商的人均利润高于公司业务员薪酬。

交易所直接关注到,销售服务费计提金额的合理性。请发行人:①列示报告期内全部服务商名称、服务费金额及占比、服务费计提比例、贡献收入及占比,并分析个别服务商的服务费率异常高的原因,如余红恩、余超。②计算报告期各期主要类别产品的平均成本加成比例、销售服务费平均比例,说明成本加成比例和服务费率是否符合行业平均水平,说明发行人是否存在通过销售服务商向客户进行商业贿赂的情形。③说明销售服务商与公司客户或客户相关人员资金往来的具体情况,服务商收入发行人款项时间、金额与服务商与客户资金往来的时间、金额是否相近。④说明服务商资金流水是否存在异常,报告期内实际控制人、控股股东是否存在通过服务商占用发行人资金或拆借发行人资金的情形。⑤说明报告期内销售服务商(法人、个人)大额取现、与发行人客户及相关人员资金拆借的情况及原因,相关资金的最终流向。

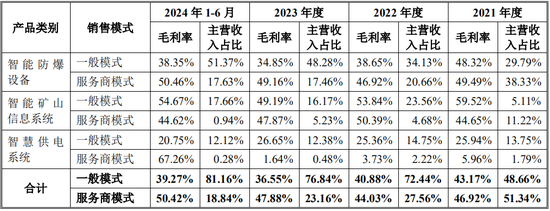

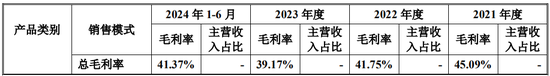

此外,服务商模式与直销模式下毛利率的差异较大。

报告期内,公司各类产品在不同销售模式下毛利率及主营业务收入占比情况如下:

四、2022年主要污染物排放量与产能、用电趋势不符

报告期内,公司智能防爆设备产能及产能利用率情况如下:

报告期内,公司采购的外协加工金额分别为120.43万元、140.32万元、138.52万元和30.34万元,占同期营业成本的比例分别为0.50%、0.44%、0.37%和 0.19%,采购金额及占比均较低。

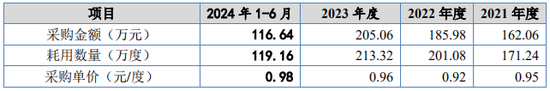

公司所需要的能源主要为电。报告期内,公司用电情况如下:

报告期内,公司主要污染物排放量情况如下:

由上可知,2022年主要污染物排放量明显低于2021、2023年,且与产能、用电变化趋势存在明显差异。

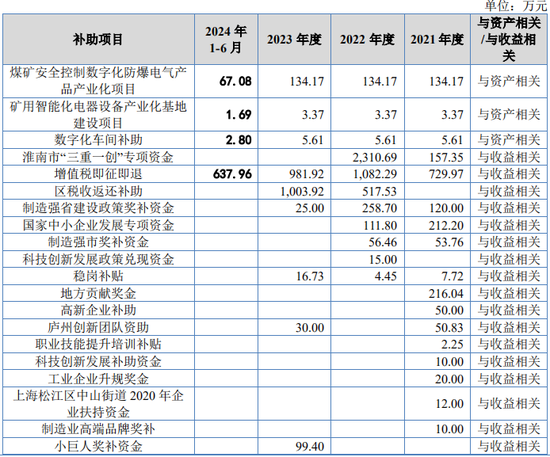

五、政府补助金额较高,一度占同期利润总额的比例逾50%

报告期内,公司计入当期损益的政府补助金额分别为1,975.08万元、4,755.44万元、2,752.69万元和910.19万元,占同期利润总额的比例分别为45.44%、53.52%、29.32%和39.88%。

报告期内,公司其他收益金额分别为1,855.87万元、4,564.19万元、2,726.00万元和847.21万元,主要为收到的政府补助。公司计入其他收益的政府补助明细如下:

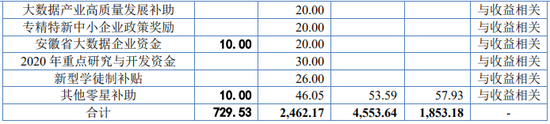

此外,报告期各期末,公司其他应付款余额分别为 8,559.50 万元、7,415.00 万元、6,232.52 万元和5,832.17 万元,主要为销售服务费及财政借款。

公司其他应付款销售服务费系计提的支付给销售服务商的费用;财政借款系根据《淮南市人民政府关于促进企业上市融资工作的支持意见》(淮府[2009]19 号)及《关于印发促进企业上市融资工作补充意见的通知》(淮府秘[2012]66 号)文件精神和淮南市企业上市融资工作领导小组办公室《关于申请返还万泰电子股份有限公司上市融资期间企业所得税的报告》的要求,淮南市潘集区财政局同意借给公司上市培育期间上交的企业所得税的财政资金(无息借支)用于推进企业上市。

六、其他关注事项

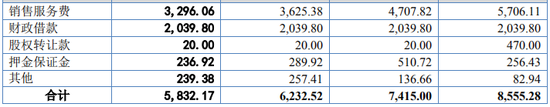

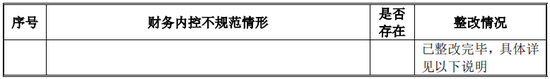

1、公司根据《北京证券交易所向不特定合格投资者公开发行股票并上市业务规则适用指引第 2 号》中“2-10 财务内控不规范情形”规定的财务不规范事项进行核查,具体情况如下:

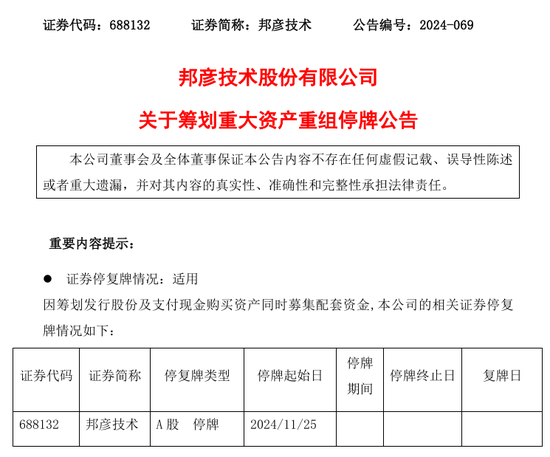

2、截至最新披露,根据公司股东东创卓与实际控制人之一余子先签订的协议,协议约定中存在特殊投资条款,很可能触发回购条款。目前,东创卓持有公司10.33%股份,若公司未能在2024年12月31日之前完成合格IPO,触发回购条款且东创卓要求余子先回购股份,回购款合计金额约为15,065.18万元。2024年3月25日,东创卓与余子先签订补充协议,约定上述特殊投资条款自生效之日起终止,终止后上述特殊投资条款对协议双方不具有约束力,东创卓不得要求余子先回购其持有的公司全部或部分股份;若公司本次在北交所成功注册发行上市,则特殊投资条款视为自始无效且不可恢复执行;如出现公司在北交所未能注册发行上市(包括但不限于申请主动撤回、否决、终止审查或不予注册)等情形,则特殊投资条款自动恢复效力。

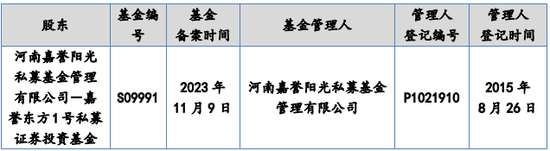

3、根据中国结算北京分公司出具的《全体证券持有人名册》,截至股票停牌日,公司共有442名股东,包括自然人股东374名、机构股东68名,其中1名机构股东为契约型私募投资基金。经核查,该私募投资基金股东已履行了私募投资基金备案程序,其纳入监管情况如下:

除上述股东外,公司不存在其他资产管理产品、契约型私募投资基金股东。

4、报告期内,公司进行了2次股利分配,具体如下:

2022年9月15日,公司召开2022年第二次临时股东大会,审议通过《公司2022年半年度权益分派预案的议案》,公司以现有总股本57,298,007股为基数,向全体股东每10股派发人民币现金3.00元(含税),共计分配现金股利1,718.94万元(含税),本次分配不送红股、不转增股本。

2023年4月21日,公司召开2022年年度股东大会,审议通过《2022 年度权益分派预案》,公司以股权登记日总股本57,298,007股为基数,向全体股东每10股派发人民币现金3.00元(含税),每10股转增7股(无需纳税),共计分配现金股利1,718.94万元(含税),转增股本4,010.8604万股。

发表评论