来源:紫金天风期货研究所

【20240924】铜四季报:君临天下——降息周期下的铜机遇

核心观点

美国降息后,美元回流至中国的最终去向较大概率将去往大宗商品贸易或是实体;

地缘政治斗争更为激烈,全球物流问题将继续呈现;

人民币不会大幅升值,出口依然是经济的主要马车;

24年已经提前消化了25年的不利预期;

基本面,明年大概率产能和实际产出存在较大缺口,再生板块成为最大变量;

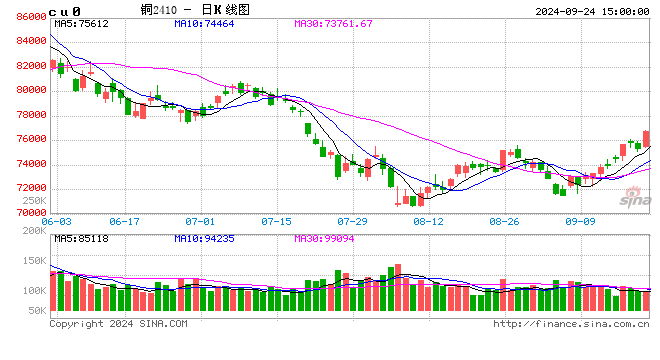

四季度铜价自身走势较难亮眼,但国内供应紧缺将通过现货升贴水及期货月结构来体现;

铜价慢牛格局形成,且将是大宗商品中表现最为出色品种。

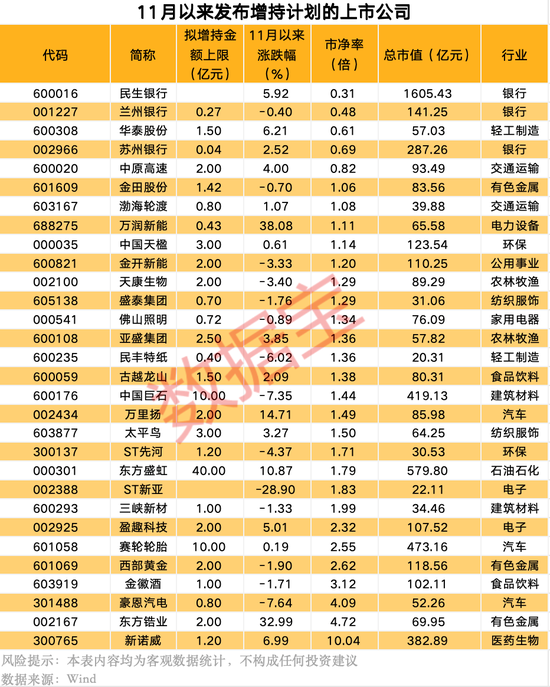

关注焦点

全球产业链的真正转变

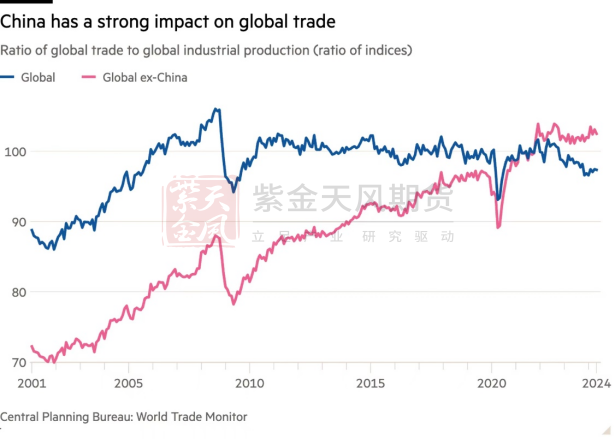

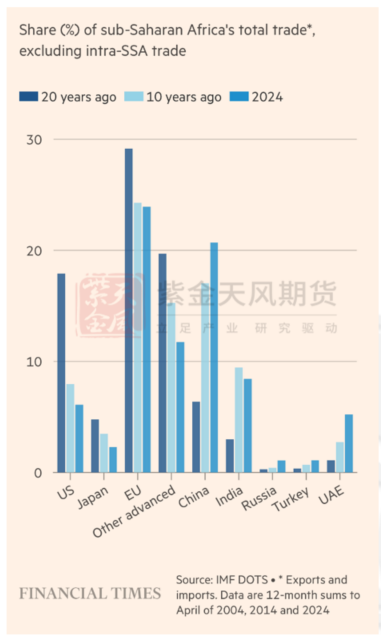

全球经济的其他部分对中国的重要性正在变得越来越低,但中国对全球经济的其他部分却继续变得更加重要。

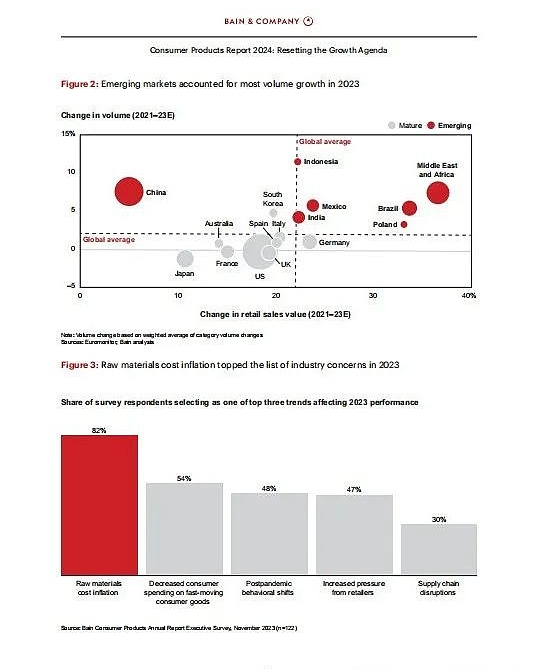

最新数据表明,自 2024 年初以来全球贸易再次扩张,尽管幅度不大。2019年第四季度以来,各地区出口增长模式与去全球化的理念相矛盾——根本就没有去全球化。新兴市场经济体的出口增长(约15%)远远超过发达经济体(约1%),强烈表明全球化实际上仍在继续。这正是新兴市场经济体从历史上占主导地位的发达经济体手中获得出口市场份额的过程。

全球贸易(货物)与全球工业生产的比率是根据权威的荷兰中央计划局提供的数据得出的,该比率自 2022年中期左右以来一直在下降,很大程度上是受到中国的影响。中国出口与工业生产的比率以及进口与生产的比率早在2000年代中期就达到顶峰,此后已减少了一半以上。但中国出口与生产比率的下降,反映出其自身经济增长速度远远快于世界其他国家的事实。与此同时,中国在全球出口中所占的份额持续增加,几乎涵盖所有主要商品类别。近期,中国进口在全球进口中的份额也已回落至新冠疫情前的水平。与此同时,发达经济体的回流面临巨大障碍。

美国降息后的假设

9月18日晚间,如市场所料,美联储开启了宽松周期,四年来首次降息。并且美联储一开头就超常规大幅降息,并在决议声明中进一步强调双重目标中的就业目标,体现了遏制劳动力市场大幅放缓的决心。从会后公布的经济预期来看,数据并未做太多调整。也就是说,美国依然对自身就业以及控制通胀充满信心。

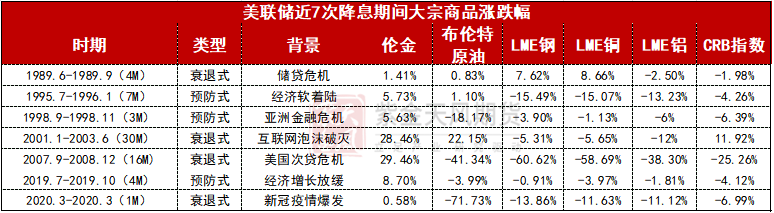

从历史规律来看,1989年以来美联储七轮降息周期中,从大类资产历史平均涨跌幅来看,新兴市场表现好于发达市场。黄金在降息前后均有较好表现,降息后表现更优;商品整体表现较弱。

降息根据政策诉求不同分为预防式降息、衰退式降息。考虑目前美国经济数据没有明显指向衰退,故本次降息依然是预防式降息。从历史降息情况来看,各大宗商品表现如图。

在预防式降息期间,股票市场通常会受到提振,债券利率出现下降,进而提高债券价格;商品而言,黄金受到美元指数走弱、利率下行的影响,在降息周期中通常可能表现出上涨趋势,其他多数商品价格受到供需关系等多种因素的影响,与降息的关系较弱。一般来说,预防式降息中,原油、铜等商品需求预期好于衰退式降息,对应商品价格的表现相对更好。

数据来源:紫金天风期货研究所

美元回流中国后的去向

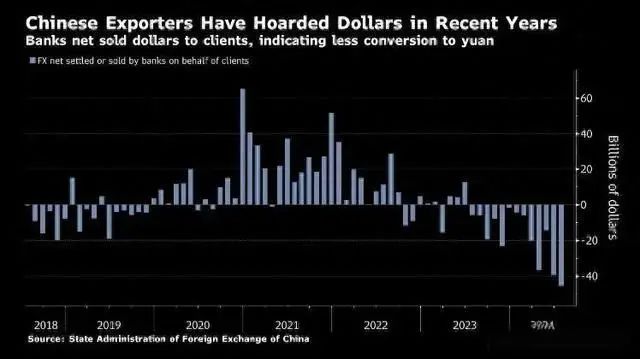

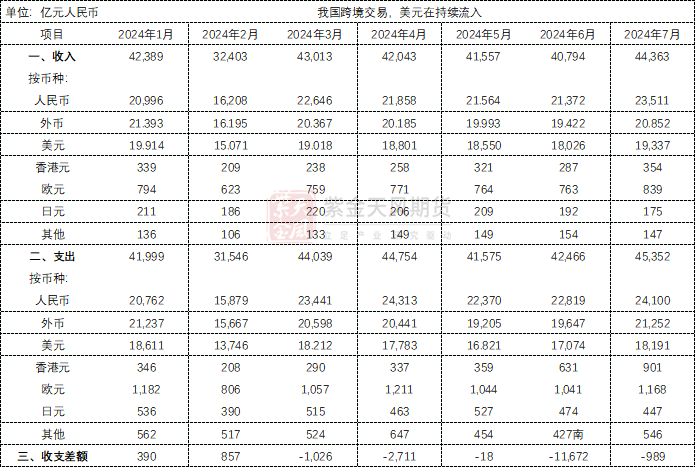

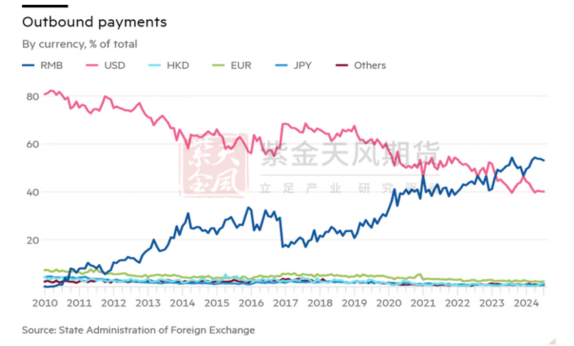

美国一旦进入降息周期,更多资本涌回中国市场。国家外汇管理局公开的消息,今年7月份,我国跨境交易中“流入的美元折算成人民币为19337亿元,支出的美元换算成人民币为18191亿元”,当月的美元净流入数额为1146亿元人民币。

美元回流中国后,资金的流向会去哪里?股票?地产?更大的可能性是去大宗贸易或者实体企业。

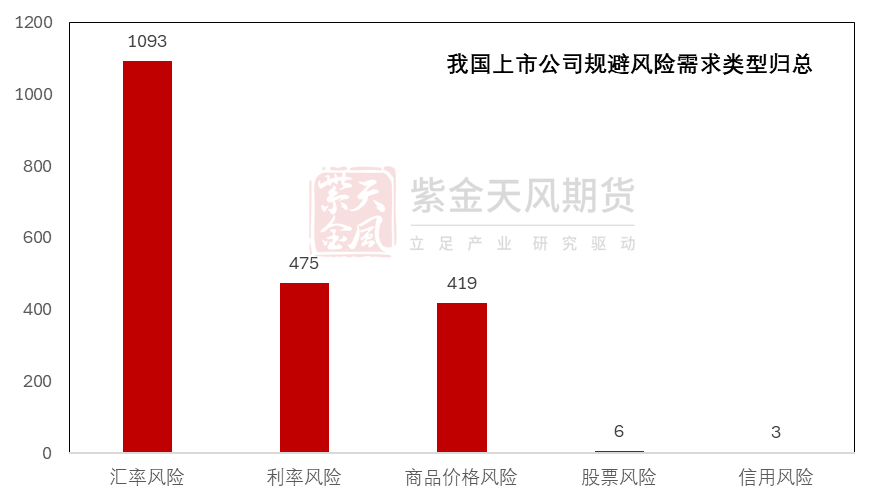

中资跨国企业或面临更多汇率风险

美国一旦进入降息周期,基于中美利差的缩减,将削弱美元资产的吸引力,促使资本涌回中国市场,推高人民币汇率。不过,考虑内需依然存在瓶颈,人民币大幅升值的可能性较低,出口依然是经济的主要马车。

另外,人民币套利交易潜在的风险及其对中国金融市场的影响不能被忽视。尽管市场目前对人民币升值的预期较为一致,但任何突发事件或政策变动都可能引发资本流动的急剧变化。建议中资跨国公司加强汇率风险管理,锁定汇率波动风险,优化衍生品对冲策略。建议保值类实体企业外仓内移。

全球视角下的国内外供给&需求

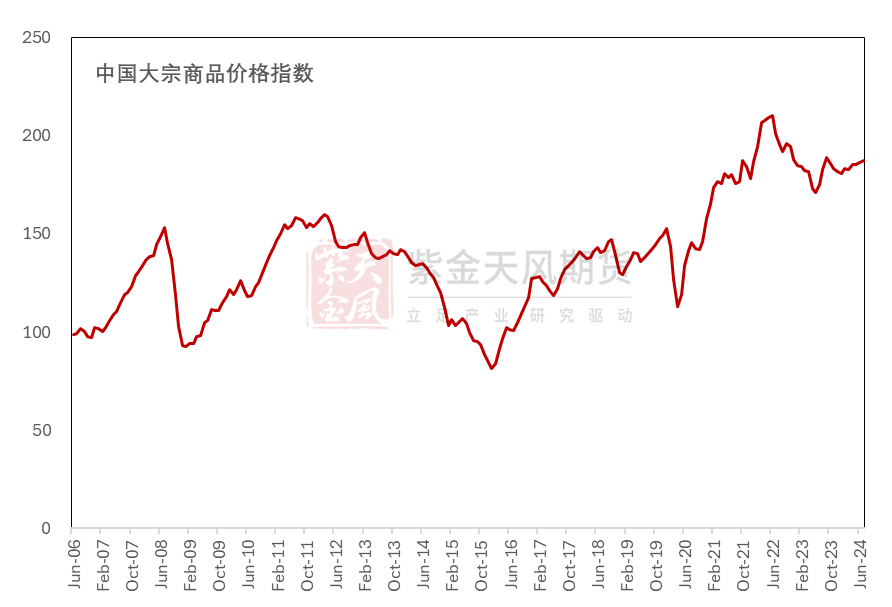

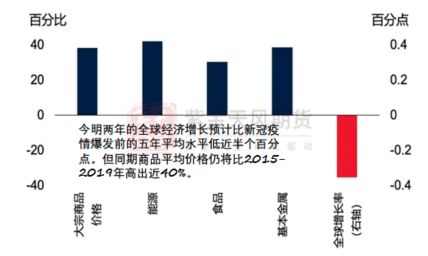

2024年至今,全球大宗商品市场一片火热——黄金、铜、可可、国际油价均表现出色。除却黄金与原油外,多数迎来高光时刻的大宗商品上涨的背后,多是供需关系的不平衡。例如铜、可可等。衡量全球大宗商品价格的标普高盛商品指数(S&P GSCI)年内上涨已超8%。

从宏观角度上来看,后期地缘政治斗争将越加强烈,全球供应链物流的问题较大概率反复出现,这也意味着,供应方面的不确定性将大大增加。需求方面,考虑美元回流加持,国内出口有望进一步增加,也将把人民币计价的商品通过贸易手段搬运到全球。这也意味着,需求方面不会太差,尤其新兴市场国家的巨大潜力,边际需求将变现出色。

另一方面,大宗商品价格的上涨为大宗商品出口国找到了新路径。随着价格上涨,预计未来数年此类大宗商品出口国经济增速将超过2015-2019年,也为其提供了经济重塑、确保长期繁荣的机遇。尽管经济增长放缓,但大宗商品价格持续高位,将成为未来常态。

国内方面来看,有色金属的供应依然存在瓶颈,国内的需求依然有望维持较好增长,但区域间的差异化将表现更为明显,如西部大开发的投入,将为一带一路起到承前启后的作用,这也将使得西南以及北方的消费温和回暖,但作为传统性区域的江浙、华南等地预计依然将处于瓶颈期。整体来看,今年事实上提前消化了25年的不利预期,这也意味着25年有望反现绿洲。

中国的“全球南方”计划

全球供应链陷入混乱,全国已经默认接受要全面和美国脱钩的准备。无论美国大选最终结果如何,欧美对中国的态度及趋势都不会改变。

为了应对西方世界的封锁,同时也是为了弥补富裕西方世界的丧失,中国供应链也不得不对内布局替代产业,对外整合唯一的明珠——南方供应链。拥有50亿人口的南方国家,不仅将成为中国未来最大的生产基地,也将变成未来中国罪不可估量的消费市场。

与这些国家建立长期的贸易合作,中国可以确保对关键资源的稳定供应,从而保障国内能源安全和工业原材料的持续供给,并在全球范围内获得更为广泛的战略纵深,平衡应对来自美国及其盟国的地缘政治压力。

高端产业国内自研,低端制造南方生产,会成为未来中国的趋势。

绿色能源的发展结果——铜为王

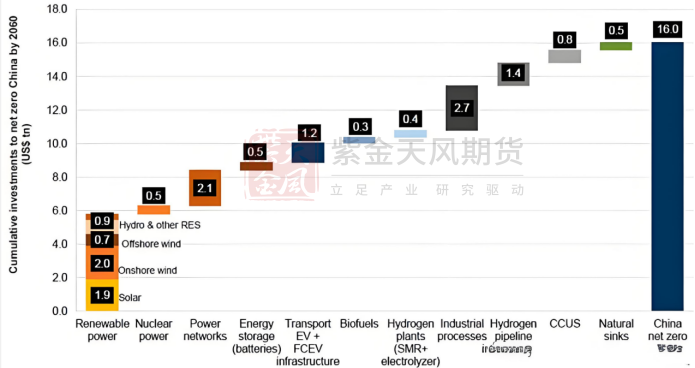

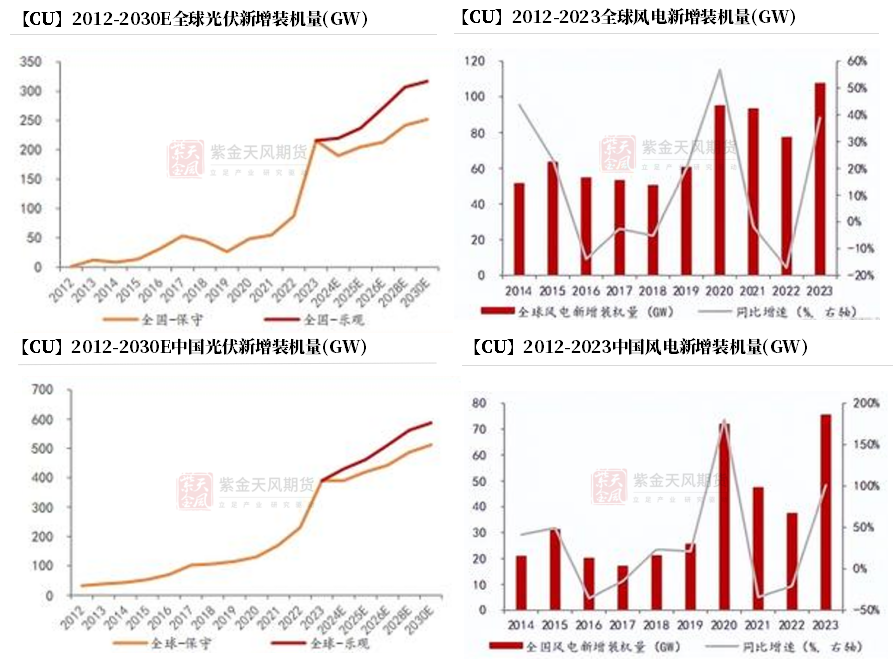

《联合国气候变化框架公约》第二十八次缔约方大会的两项主要承诺之一是到2030年将全球可再生能源产能增加三倍,达到11TW。标普数据显示,2024年清洁能源技术(CET)投资将增长15%,达到近8000亿美元,同比2023年的支出水平增长10%至20%。其中以太阳能为主,约占总投资的55%。未来两年,全球风能和太阳能装机将达到1TW,使全球装机达到3.5TW,迫切需要更灵活的电力系统。高度依赖间歇性可再生能源发电(如风能和太阳能光伏发电)的电力系统将需要增加“灵活性”,以确保电力供应与需求平衡。

铜行业从采矿到冶炼,再到铜制品的生产和消费,都在努力实现低碳绿色转型。与铜的开采(初级生产)相比,铜的回收(二次生产)可节约85%的能源。1900年以来被开采的铜中,有2/3沿用至今。在全球经济向净零排放迈进,绿色能源所需的金属中,铜显得尤为重要。尤其高纯度低碳再生铜的出现,将是未来企业的核心竞争力——低碳竞争力。

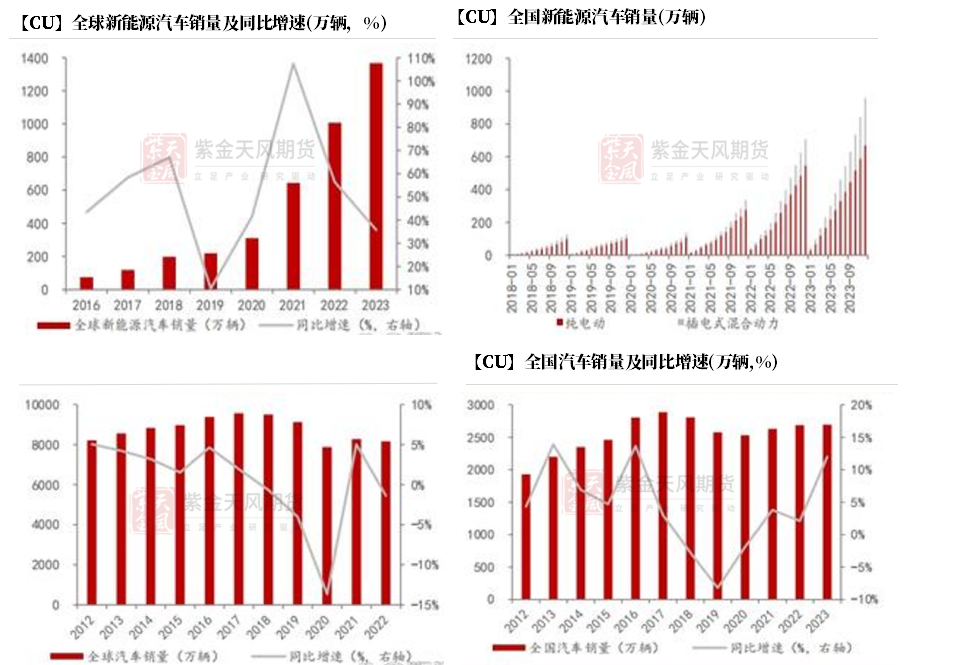

绿色板块耗铜量来看,新能源汽车中平均含铜量四倍于传统燃油车,预计到2030年电动汽车相关铜需求可达260万吨;光伏领域,1兆瓦的光伏设备需要大约4.56吨铜,预计到2030年光伏领域贡献的铜需求约160万吨;在风场上,每兆瓦的风机需要消费4.7吨铜,预计到2030年风场对应的铜需求将达到210万吨。

结合新增的绿能需求,铜的供需关系将会达到有史以来最紧张的阶段,这也支持了长期(10年一个完整周期)看好铜价上升的基础。

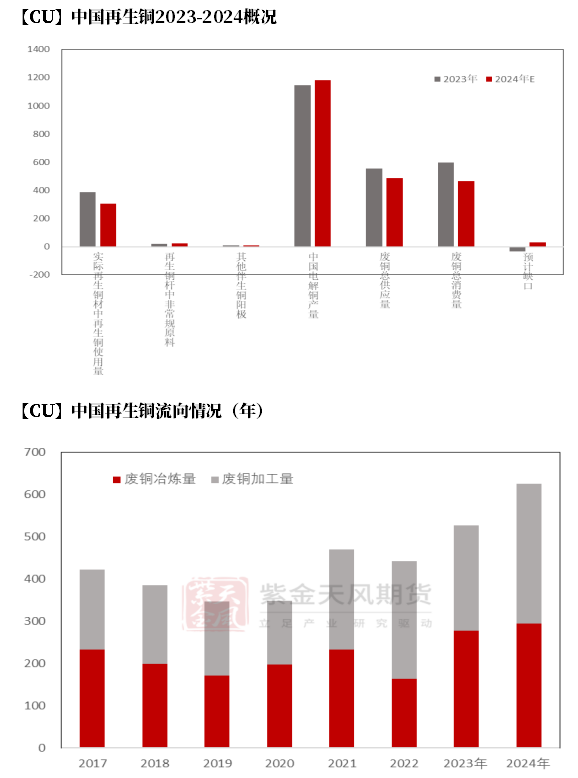

再生板块成为国内铜产业链最大变量

今年以来,我国再生市场成为市场关注焦点。从最新数据推算,再生市场2024年由23年短缺33.28万吨转向过剩31.37万吨,似乎并不存在供不应求的状态。不过有个问题我们需要考虑,也就是有关反向开票及公平条例的实施,尽管有消息称江西安徽等地783号令对再生铜企业政策统一推迟至2028年实行,但对于再生行业真正落实而言尚未有定论,供应弹性存在的量级变动在1%-2%左右,故再生市场实际平衡过剩基本在25万吨以内。

从我国铜材加工产能产量和市场结构倒推来看,拆分黄铜企业及紫铜使用量,预计2024年国内再生铜杆产量270万吨,较2023年大幅下滑22.7%,再生铜材产量313.95万吨,扣除再生铜杆中3%精炼原料占比,以及再生铜杆中非常规原料25万吨,再生铜材中实际再生使用量329.53万吨;考虑再生阳极的供应数据,预计2024年我国冶炼厂的原料占比中再生阳极铜元素约180-190万吨。预计2024年全年再生实际消费量464.53万吨。

从原料供应角度顺推来看,预计2024年国内精炼铜产量1180万吨,按照使用废铜的为主的冶炼企业产能和产量占比约24-25%比例来倒推计算,国内冶炼端再生供应量在295万吨左右。预计2024年进口废铜预计220万吨,进口废铜金属量191.4万吨。其他伴生金属冶炼副产品阳极量9.5万吨,即2024年全年再生供应量在495.9万吨。

海外供应端

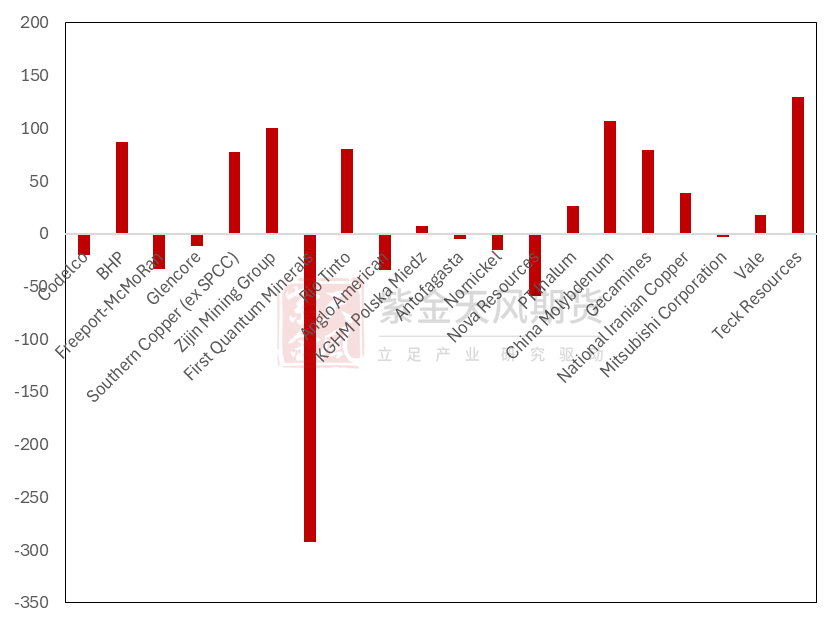

矿山-2024年全球铜精矿产量预计新增30万吨

从前20大铜矿企业产量预估值来看,2024年整体增量为27.6万吨。其中第一量子矿产量预计下降29.3万吨,因巴拿马Cobre铜矿关闭影响较大产量;洛阳钼业铜矿新增10.7万吨,主要贡献来自刚果(金)的TFM和KFM两座世界级铜钴矿;紫金矿业铜矿增量约10万吨,主要贡献来自卡莫阿铜矿及巨龙铜矿二期、黑龙江铜山矿。

从今年情况实际来看,预计铜矿增量依然来自于大中型矿企。从扩建计划来看,未来三年内,2024年已是铜矿项目增量最大的一年

极端天气以及资源保护等因素短期依然是全球铜矿扰动的主要因素;长期来看,随着存量项目增速下滑不断显现,叠加前期资本开支不足导致增量难以延续。

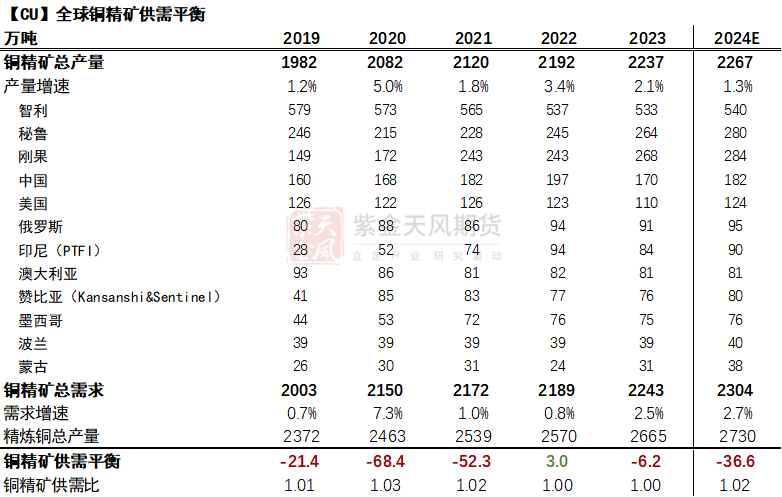

预计2024年全球铜精矿产量为2267万吨,增量约为30万吨,增速为1.3%(2023年全球铜精矿增量为45万吨,增速为2.1%),全球铜精矿供给增量和增速将逐步下滑。

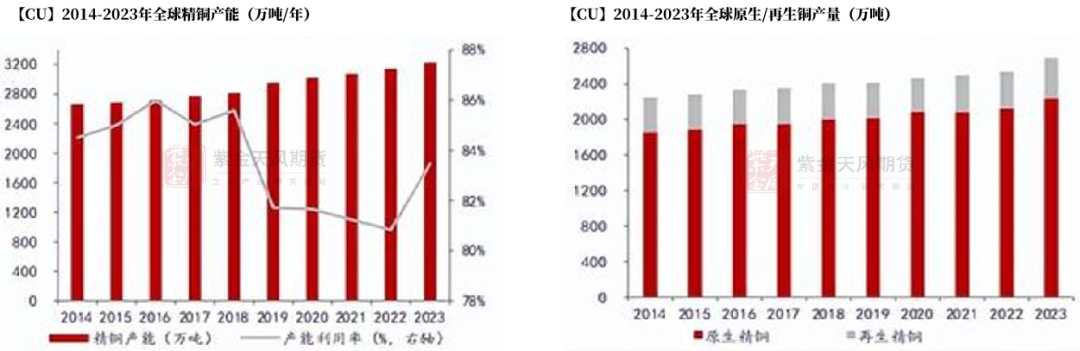

冶炼-全球精炼铜概况

根据ICSG数据显示,2024年上半年全球精炼铜产量增长6.2%,主要来自中国和刚果(金)产量大幅增长的结果,其中刚果(金)由于新建和扩产湿法冶炼厂持续投产将增长12%。2024年上半年世界精炼铜消费量增长3.3%,地区间需求表现不平衡。

我们预计2024年全球精炼铜产量在2730万吨,所需粗铜2237万吨(扣除再生冶炼量级)。故铜精矿需求量在2304万吨,增速2.7%。

全球矿山平衡-铜精矿供应缺口扩大

对于2024年的铜矿平衡,产量上在不考虑其他干扰事项的情况下,总产量约为2267吨,同比今年增30万吨,增速约为1.3%;需求上,根据国内外冶炼厂的排产计划,预计2024年铜精矿总需求约为2304万吨,同比2023年增60万吨,增速约为2.7%。

综上,全球铜精矿供需由2023年短缺6.2万吨进一步扩大2024年短缺36.6万吨。

国内供应端

冶炼-铜矿吃紧,冶炼被动减产已现

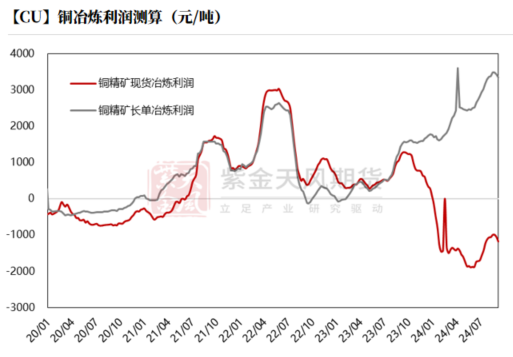

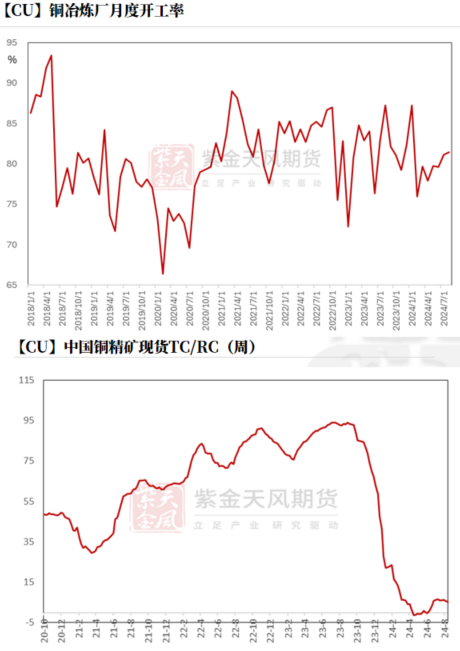

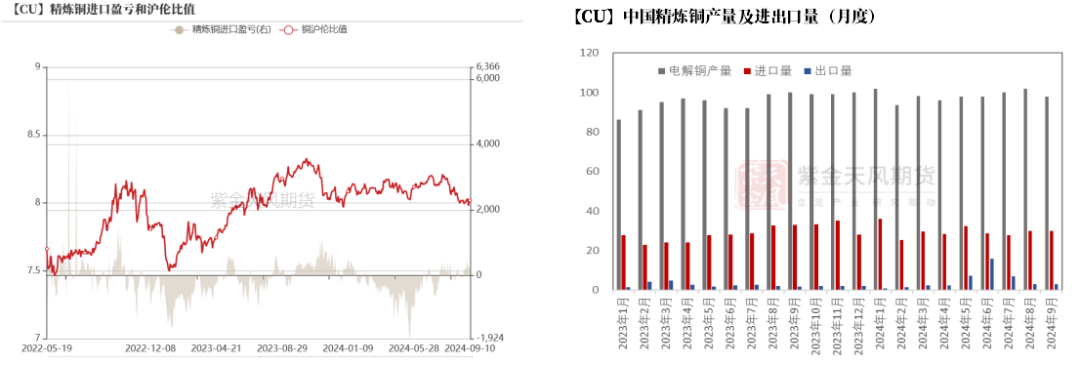

由于铜矿吃紧,今年以来国内进口TC价格一路下滑,5-6月一度转为负数报价,进入传统淡季后TC价格回到正数水平。截至9月13日,SMM进口铜精矿指数4.95美元/吨,依然维持较低水平。

国内冶炼厂进口铜精矿长单量占比一般在70%-80%,故年内冶炼厂并未出现因零单亏损而导致的减产。但随着进入三季度后,国内冶炼厂检修、技改等频率增加明显。从近期CSPT小组召开季度会议来看,敲定的2024年第三季度的铜精矿现货采购指导加工费为30美元/吨及3.0美分/磅,对明年TC/RC报价具有一定参考性。随着明年长单及零单较大概率进入冶炼无利润阶段,将对精炼铜产量有一定影响。

矿山-粗铜供应维持宽松

由于铜精矿的紧缺,国内冶炼厂更倾向于粗铜阳极作为原料生产精铜。1-8月,粗铜供应较去年同期宽松。故粗铜价格较铜矿端来看,价格表现相对平和,波动幅度有限。预计年内粗铜依然将维持宽松预期。

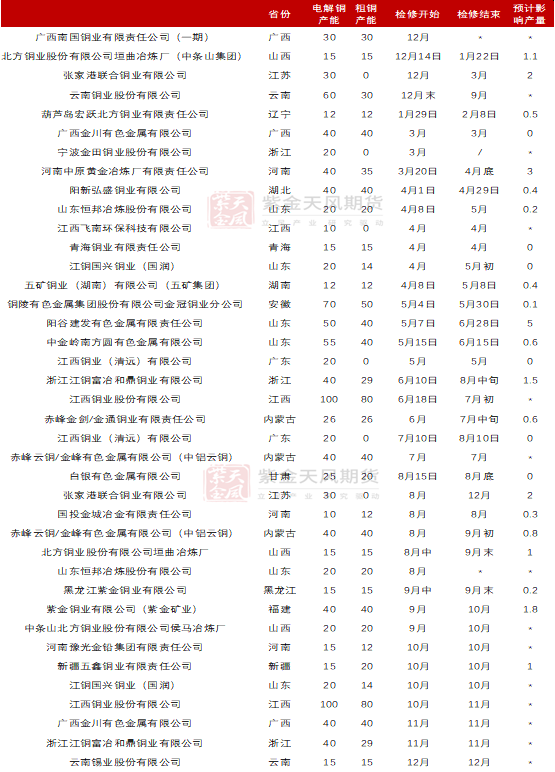

冶炼-国内精炼铜检修干扰量同比激增

1-8月,国内铜冶炼厂检修影响量40.75万吨,去年同期影响量为34.25.从9月后冶炼厂检修计划来看,部分炼厂检修均有提前并延长的迹象。预计2024年国内铜冶炼检修影响量62.45万吨,去年同期检修影响量为43.15万吨。原料段干扰在后期将表现更为明显。另外,2025年铜精矿长单将排上日程,预估报价并不乐观,这也将导致冶炼厂利润压缩,并不排除部分民营炼厂出现亏损的状态。一旦出现此类情况,铜价及国内月差结构将出现剧烈波动。再者,近期数个炼厂设备出现故障,不排除出现其他炼厂的安全检查,以减少设备故障可能性,因此出现的适量减产检修,也较大可能影响四季度最终产量。

2024年,国内产量最终增量预计在35万吨左右,全年产量1184万吨,环比增速3.22%

冶炼-年度进口量维持增长

据海关总署数据显示,2024年1-7月中国进口精炼铜(未锻轧铜含量>99.9935%的精炼铜阴极及未锻轧其他精炼铜阴极)共207.7万吨,累计同比增加13.31%。其中,7月进口27.6万吨,环比减少3.46%,同比下降3.91%。

故我们预计2024年中国进口铜量级353万吨,将较去年有所增加8万吨。

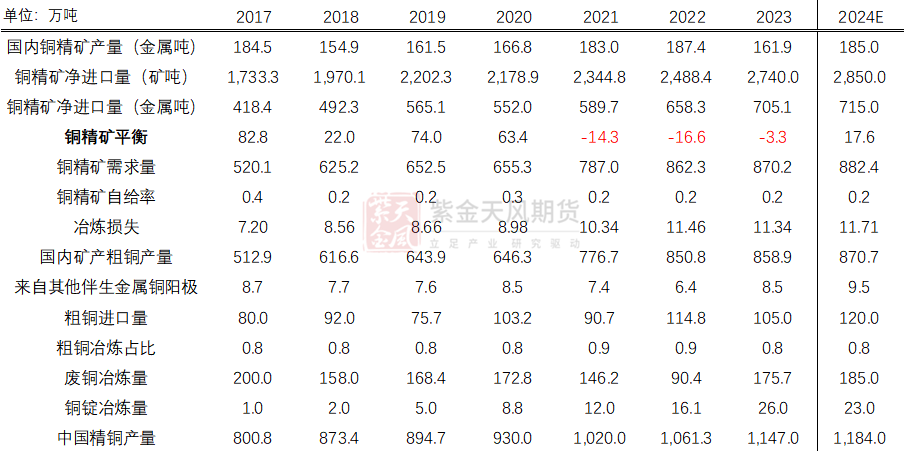

中国原料端平衡-铜精矿紧平衡

对于2024年国内的铜矿平衡,产量上在不考虑其他干扰事项的情况下,国内铜矿总产量约为185万金属吨,同比2023年增加23.1万金属吨;需求上,根据国内冶炼厂的排产及检修计划,预计2024年铜精矿总需求约为882.4万金属吨,同比2023年增加12.2万金属吨。

预计2024年铜矿数据平衡供应过剩17.6万金属吨,但考虑四季度后部分阳极产量存在搁置可能性,预计国内铜矿依然维持紧平衡状态。另外,需要关注新的逻辑是否成立,即冶炼减产是否将逐步影响到TC/RC矿端价格。

需求与平衡

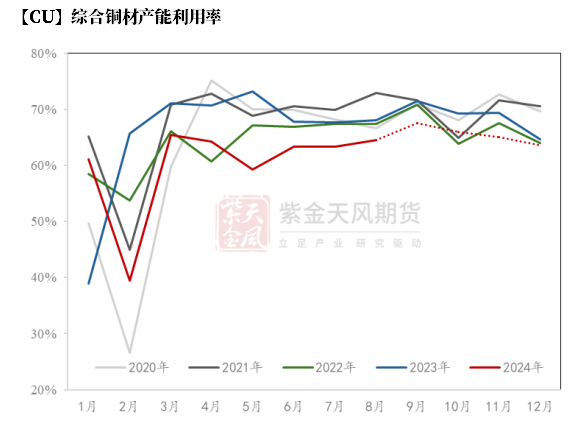

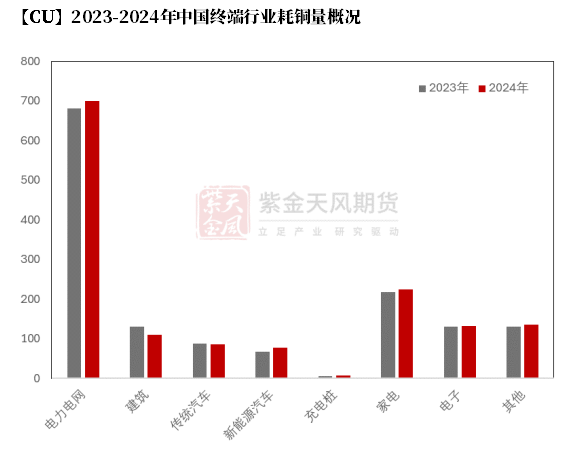

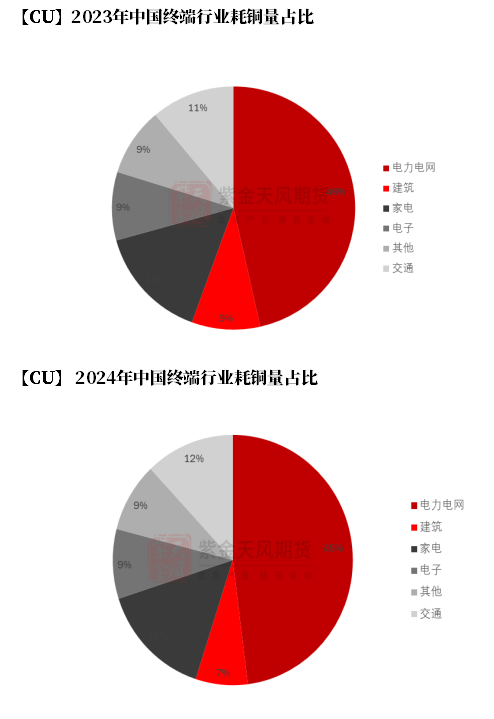

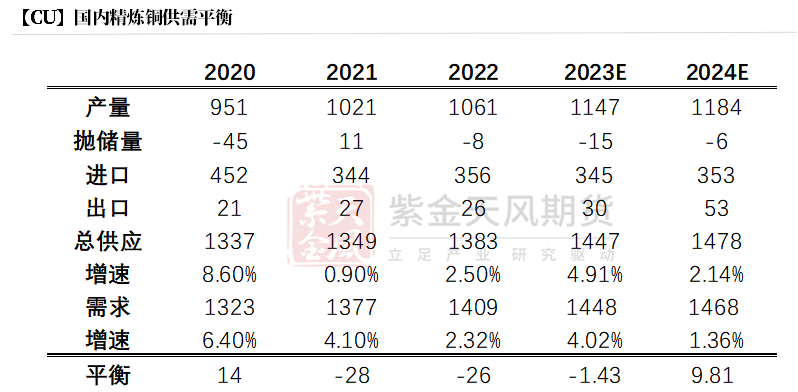

需求-国内耗铜量下降,但需求量增加

从精炼铜表消和库存预期变动值来看,2024年实际需求量约1468.08万吨,与终端板块增速预估需求量相当。

从各板块开工率及耗铜量变动来看,除去铜板带以外,其他各板块2024年耗铜量较2023年均出现一定下降,年度总耗铜量同比下降59.83万吨。

耗铜量与实际需求量相差量级,主因铜杆作为其他铜材的原料以及铜材净出口所致。

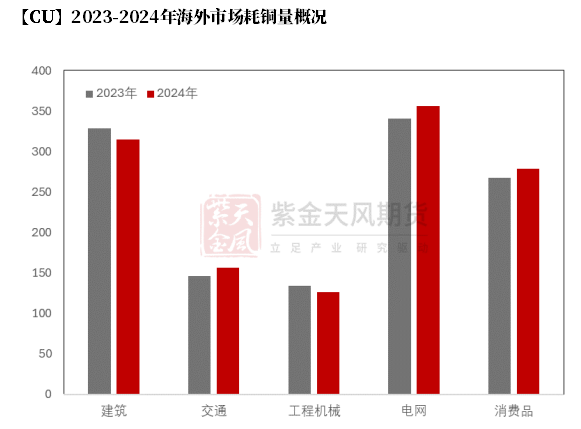

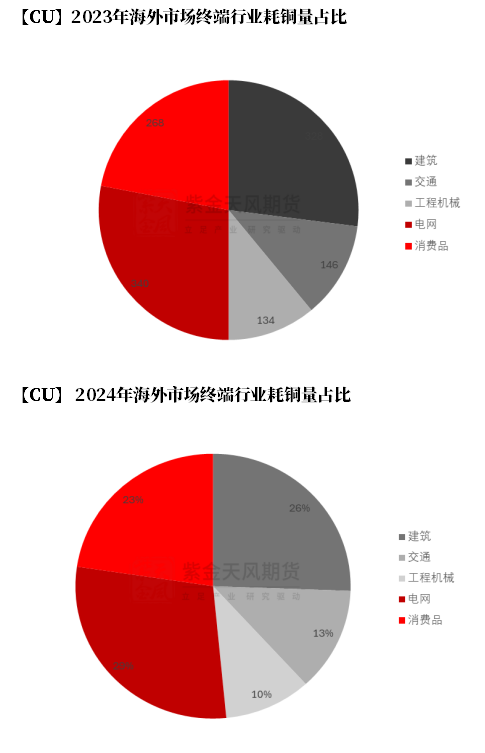

需求-海外市场耗铜增速意外弱于国内市场

海外市场运行弱于预期,因欧洲、日本、新兴市场等不及预期。不过,从5-10年计划来看,在绿色光伏的支持下,铜的消费量将有几倍极增长。

我们预计,2024年海外市场主要地区精炼铜需求量约1232万吨,增速1.3%。

需求-下调全年国内耗铜增速预期

从终端行业来看,24年中国传统汽车、建筑以及电子机械同比下滑,其他板块出现微增。

预计2024年国内精炼铜需求量1468.19万吨,同比增速1.36%,较23年增加20万吨。

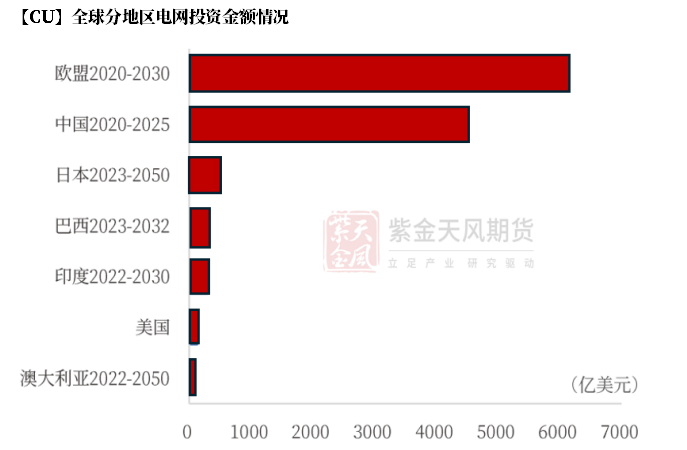

需求-全球减碳推动电网增速及铜需求

目前,气候挑战是一个“政治问题”,同时减少碳排放也是一项艰巨的挑战。而减碳,需要大量的铜作为原材料,其所需要的铜远远超过目前的供应量。

根据国际能源署IEA数据,发达经济体和中国占全球电网支出的80%,中国以外新兴市场和发展中国家EMDE国家约占20%。到2030年全球电网投资有望翻番达6000亿,新兴市场有望贡献增量。从投资主体来看,2024年,欧洲、美国、中国和拉丁美洲部分地区将领跑,后续将从发达经济体转移至EMDE国家。

全球电网需求激增原因:1、新能源并网要求;2、电网旧改需求;3、用电需求;4、数字化监测需求;5、电网互联需求。

我们预计2024年全球电网(除中国)增速在4.56%。

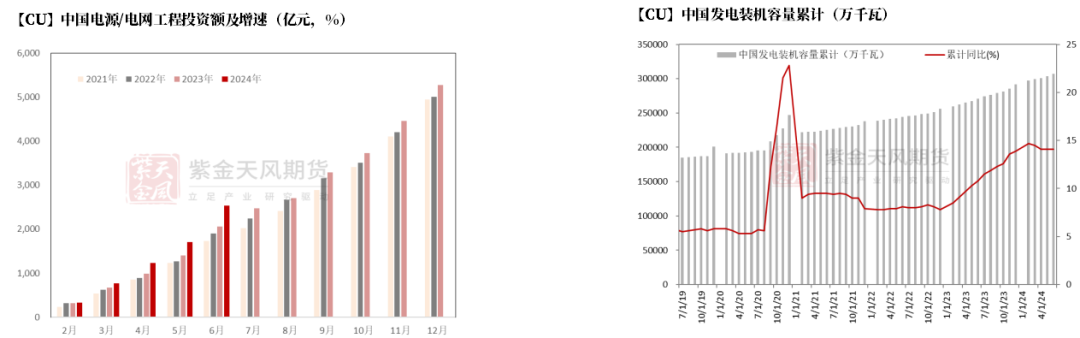

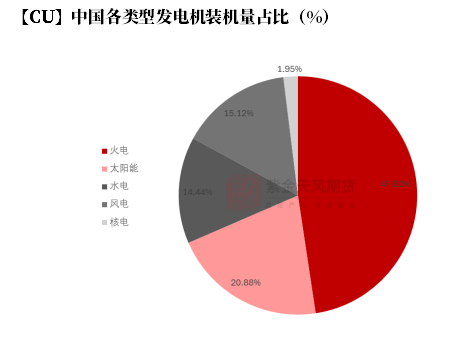

需求-中国电源投资加速释放,绿色能源占比进一步增加

国家能源局发布最新数据显示,截至7月底,全国累计发电装机容量约31.0亿千瓦,同比增长14.0%。其中,太阳能发电装机容量约7.4亿千瓦,同比增长49.8%;风电装机容量约4.7亿千瓦,同比增长19.8%。1-7月份,全国发电设备累计平均利用1994小时,比上年同期减少91小时。1-7月份,全国主要发电企业电源工程完成投资4158亿元,同比增长2.6%。电网工程完成投资2947亿元,同比增长19.2%。

我们上调2024年中国电力电网工程总和(含光伏风电)增速在2.64%。

需求-绿色能源发展潜力巨大

海外光伏来看,巴基斯坦、印度、中东等新兴市场新能源转型加速,有望支撑海外新增光伏装机。20024年全球光伏市场装机规模为520GW,其中,中国市场发挥关键作用,预计装机量将超过240GW,占据全球市场的43%份额。预计东南亚市场光伏装机体量稳定增长,澳洲每年并网量约为5GW,日本为4~5GW,韩国为3GW以上,总体年装机体量在15GW以上。中东市场大型地面电站释放速度加快,沙特阿拉伯等市场装机量增加,2024年中东市场光伏装机体量达16GW。美国光伏装机规模接近50GW;欧洲市场光伏装机规模接近100GW,分布式需求占比高。

我们预计2024年全球光伏新增装机规模为390-430GW,增速17-20%。

国家能源局数据显示,2024年1-7月,我国光伏新增装机123.53GW,同比增长27.1%。中国光伏行业协会预测2024年全球新增装机为390-430GW,国内新增装机为190-220GW,对比2023年装机增速放缓。

中国电力建设企业协会日前在京发布的《中国电力建设行业年度发展报告2024》称,未来几年,电力建设行业绿色低碳转型将进一步深化。预计到2030年,我国非化石能源发电装机占比接近70%。

我们下调2024年预估,中国光伏新增装机增速在18%。

需求-中国新能源汽车全球销量历史新高

根据 Rho Motion报告,8月份全球新能源汽车销量同比增长20%,达到147万辆。中国市场表现强劲,销量同比上升42%,突破100万辆。美国和加拿大销量增长8%,总计16万辆。欧洲市场销量下滑33%,为2023年1月以来最低水平,今年至今销量下降4%,德国削减补贴政策导致销量下降23%。Rho Motion数据显示,中国今年新能源汽车销量有望增长三分之一,达到1050万辆。欧洲市场销量预计将与去年持平,为310万辆。

我们预计2024年全球(除中国)交通板块增速6.91%。

据中汽协发布的数据,8月汽车产销分别完成249.2万辆和245.3万辆,环比分别增长9%和8.5%,同比分别下降3.2%和5%。1—8月,汽车产销分别完成1867.4万辆和1876.6万辆,同比分别增长2.5%和3%,产销增速较1—7月分别收窄0.9和1.3个百分点。出口方面,新能源汽车销量保持稳步增速。数据显示,8月新能源汽车出口11万辆,同比增长22%。1—8月,新能源汽车出口81.8万辆,同比增长12.6%。

我们维持之前预期,预计2024年中国市场传统汽车板块增速-2.7%,新能源汽车板块增速15-18%,充电桩增速16.9%,交通板块总增速10.31%。

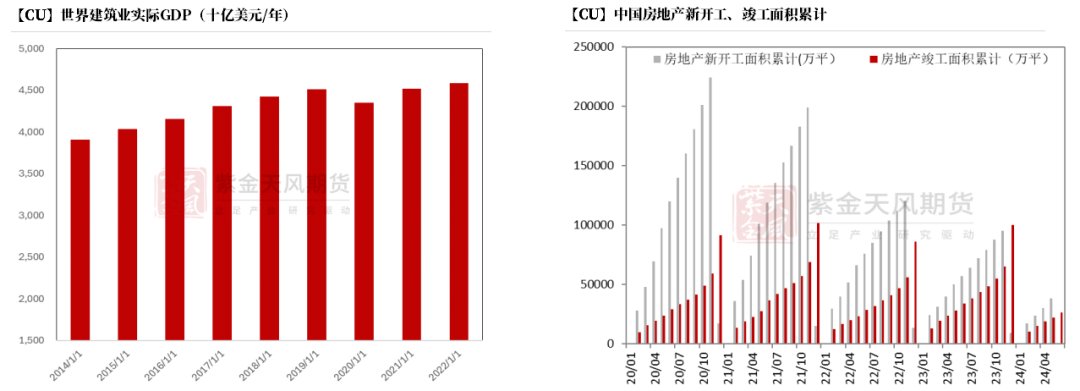

需求-全球及中国建筑板块缩减

根据贝哲斯咨询的调研数据,2024年全球预制建筑市场规模达124亿美元,预计到2029年将增至296亿美元。其中,2024年亚太地区占据31%的最大市场份额,将实现12%的CAGR增长。我们维持之前预判,预计2024年全球建筑业(除中国)增速在-4.06% 。

国内1—7月份,房地产开发企业房屋施工面积703286万平方米,同比下降12.1%。其中,住宅施工面积491532万平方米,下降12.7%。房屋新开工面积43733万平方米,下降23.2%。其中,住宅新开工面积31684万平方米,下降23.7%。房屋竣工面积30017万平方米,下降21.8%。其中,住宅竣工面积21867万平方米,下降21.8%。我们维持之前预判,预计2024年中国房地产增速在-16.36% 。

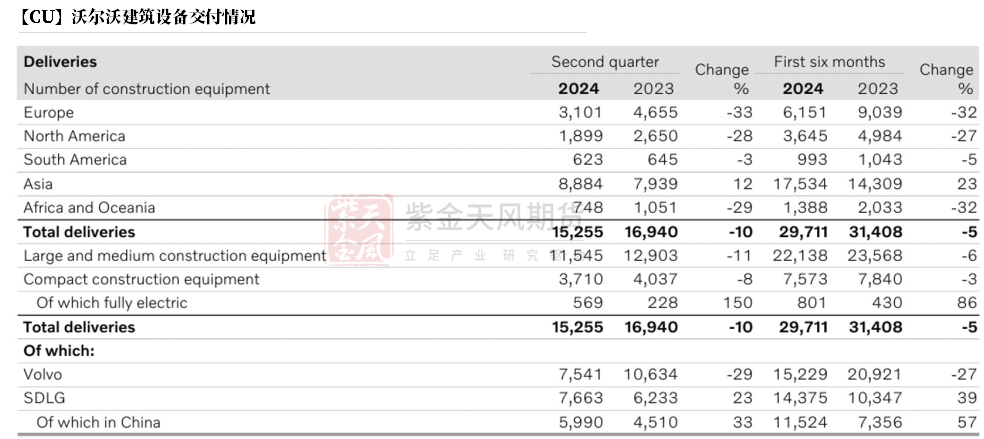

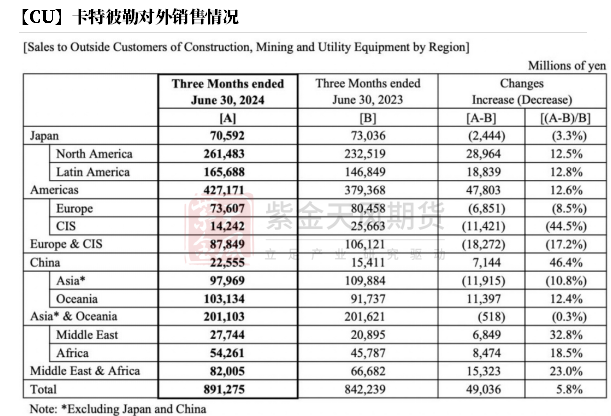

需求-全球工程机械下滑

近日,外资工程机械企业陆续2024年第2季度业绩报告,卡特彼勒、凯斯、日立、沃尔沃等企业出现营收和利润下滑,侧面印证了全球工程机械市场增长乏力的态势。不过,矿山机械、高空作业平台两大类产品依然呈现强劲的增长势头,成为工程机械市场为数不多的亮点。在此形势下,主要外资企业纷纷下调了2024年市场预期,显现出对行业增长的谨慎态度。

我们预计2024年全球全球工程机械增速在-5.8%。

需求-全球电子消费品维持优良发展

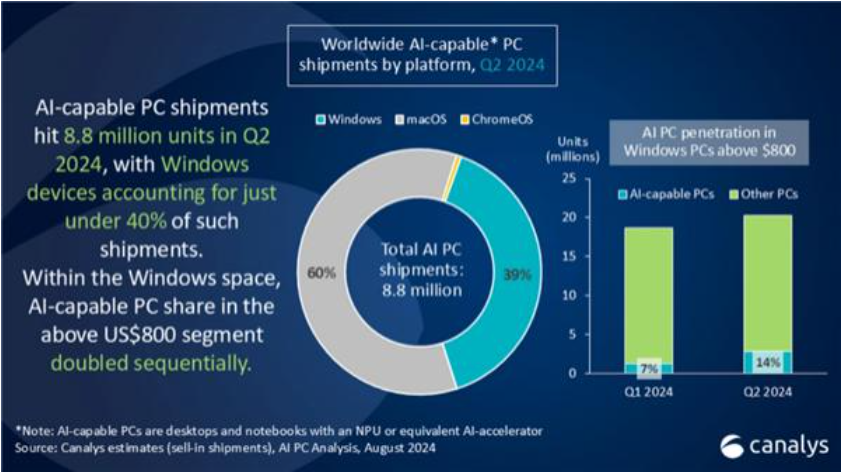

根据Canalys数据,今年二季度,全球智能手机市场增长12%,出货量达2.889亿台,是继一季度10%增速后再一次实现双位数增长。受到产品创新及营商条件改善的推动,全球智能手机市场已经连续三个季度正增长。PC(个人电脑)方面则受益于AIPC需求的拉动,今年二季度,PC市场蓄力增长,台式机和笔记本的出货量达6280万台,同比增长3.4%。

除却消费周期触底回暖外,端侧AI应用在2024年逐步落地,也是消费电子需求和产业复苏的助推剂。

我们预计2024年全球消费品增速在4.29%。

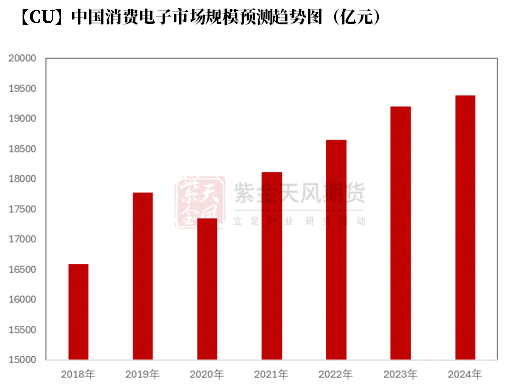

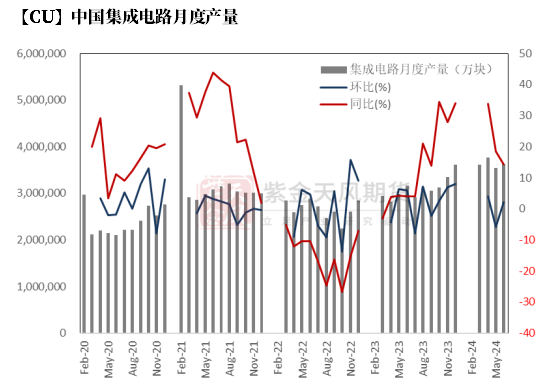

需求-中国电子市场有所回暖

内需市场复苏明显。据中国信通院数据,2024年上半年,国内市场手机出货量1.47亿台,同比增长13.2%,其中5G手机1.24亿台,同比增长21.5%,占同期手机出货量的84.4%,远超全球5G手机平均渗透率。

另外,外贸出口同时实现触底反弹,手机和笔记本电脑两大类主要智能终端产品均扭转了2023年出口量下滑态势。据中国海关数据显示,2024年上半年,我国出口手机3.66亿台,同比增长4.9%,出口金额3882.8亿元;出口笔记本电脑6870万台,同比增长2.5%。业内人士指出,上述两大类产品对墨西哥、俄罗斯、马来西亚等贸易伙伴的出口额实现较快增长。

我们预计2024年中国电子板块有所回暖,整体增速在0.91%。

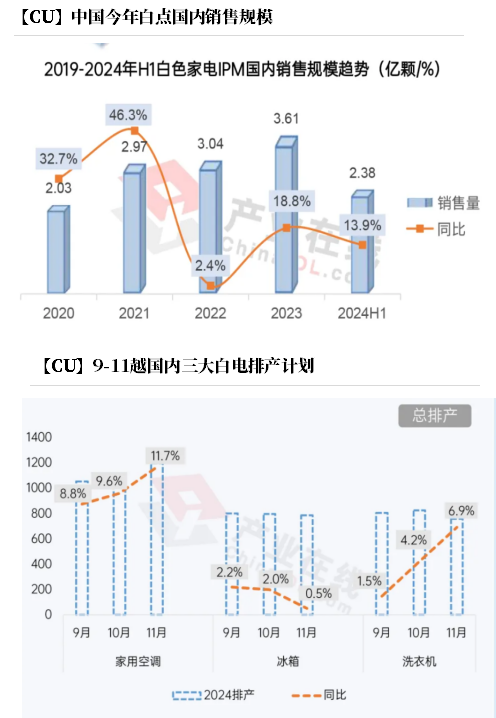

需求-中国家电出口依然优于内销

据产业在线最新发布的三大白电排产报告显示,2024年9月空冰洗排产总量合计为2662万台,较去年同期生产实绩增长4.5%。分产品来看,9月份家用空调排产1054.2万台,较去年同期生产实绩增长8.8%:冰箱排产802万台,较上年同期生产实绩增长2.2%:洗衣机排产806万台,较去年同期生产实绩增长1.5%。

产业在线数据显示,2024上半年中国三大自电销售实现了同比14.4%的增长,与下游应用市场相匹配,上半年白电产品用IPM内销同比增长13.9%,市场规模为2.38亿颗。分企业来看,士兰微、日立、罗姆、三菱等在上半年的出货中占据了较大份额,其中,国产品牌增势强劲。

产业在线最新月度数据显示,2024年7月全产业链市场涨跌互现,空调、制冷等部分行业在经历了前期的大幅增长之后,进入下降通道。分内外销来看,除空气源热泵之外,大多数行业都呈现外强内弱的走势,出口形势明显好于内销。

我们下调2024年中国家电板块2024年增速在3.13%。

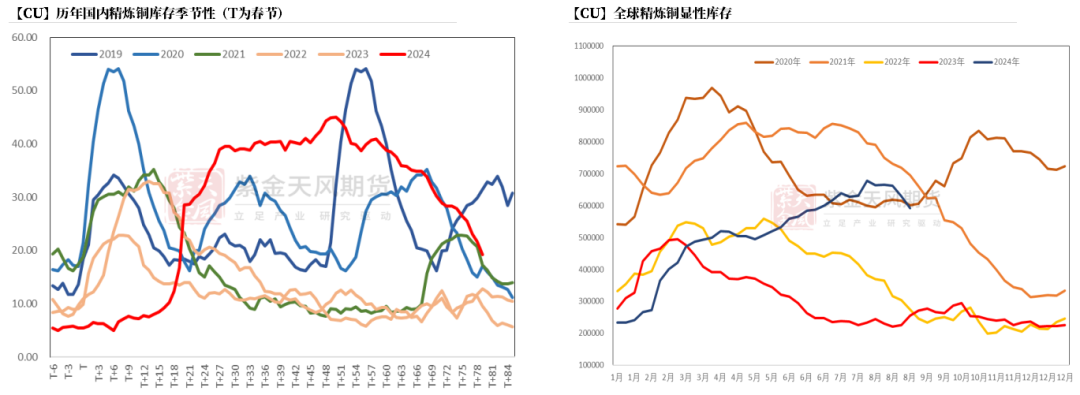

全球库存变动

随着铜价强势,海外库存均出现明显累库迹象,印证海外消费低于预期。与海外不同,LME及CMX较年初相比均出现明显增量,但国内市场在铜价回落后,传统淡季反现积极去库。截至9月13日,LME较年初增加14.8万吨,CMX较年初增加2万吨,国内社库较年初增加15.2万吨。

预计海外市场库存年度最终增量在13-15万吨,国内最终年度库存增量在8-10万吨,保税区增量6-8万。

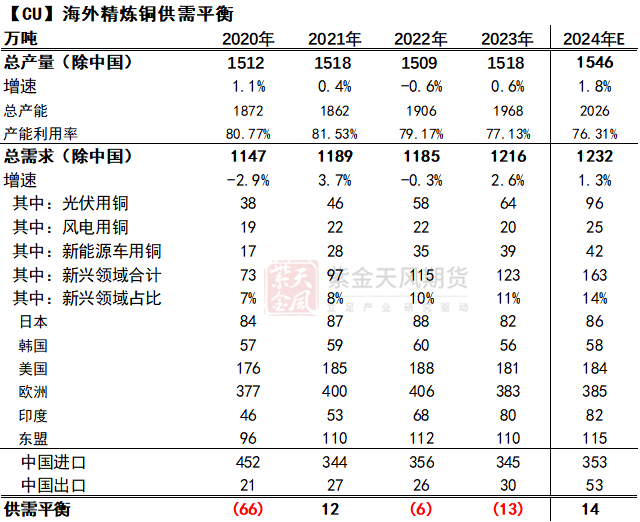

海外精炼铜平衡——转为过剩

今年以来,由于矿端的扰动导致最终精炼铜产出波动较大。考虑5%左右矿端扰动值,海外精炼铜(除中国外)产量增量基本有限,预计2024年增加28万吨,增速1.8%。

从海外消费情况来看,海外消费增速不及预期,大幅下调,增速约1.3%,需求量增加16万吨(除中国)。

从平衡来看,2024年海外市场精炼铜转为供应过剩,过剩量级14万吨,与国内趋同。

中国精炼铜平衡-情理之中的供应过剩

我们预计,中国2024年全年产量最终增量预计在35万吨左右,全年产量1184万吨,总供应环比增速3.22%;进口量较23年增加8万吨;中国精炼铜总供应1478万吨,增速2.14%。2024年中国需求量1468万吨,同比增速1.36%,较23年增加20万吨。

基于平衡表而言,2024年供需平衡较2023年转为过剩10万吨,但考虑上半年高铜价累库及下半年炼厂被动减产情况,预计四季度基本处于去库状态。

(转自:紫金天风期货研究所)

发表评论